增值税应纳税额的计算(重点掌握)

(一)一般纳税人应纳税额的计算

应纳税额=当期销项税额-当期进项税额

1.销项税额

销项税额=销售额×税率

2.进项税额

(1)准予从销项税额中抵扣的进项税额

①增值税专用发票上注明的增值税额;

②海关完税凭证上注明的增值税额;

③收购免税农产品可抵扣的增值税额,按照买价和13%的扣除率计算。

进项税额 =买价×扣除率(13%)

买价包括纳税人购进农产品收购发票或销售发票上注明的价款和按规定缴纳的烟叶税。

④支付运费可抵扣的扣税额

购进或者销售货物以及在生产经营过程中支付运输费用的,按照运输费用结算单据上注明的运输费用金额和7%的扣除率计算进项税额,准予扣除。

进项税额 =运输费用金额×扣除率(7%)

运输费用金额:包括运输费用结算单据上注明的运输费用和建设基金,不包括装卸费、保险费等其它杂费。

邮寄费不得扣除进项税额。

⑤混合行为

混合销售行为按规定应当征收增值税的,该混合销售行为所涉及的非应税劳务所用购进货物的进项税额,符合规定的,准予从销项税额中抵扣。

(2)进项税额申报抵扣时间

增值税一般纳税人申请抵扣的防伪税控系统开具的增值税专用发票,必须自该专用发票开具之日起180日内到税务机关认证,否则不予抵扣进项税额。

(3)不得从销项税额中抵扣的进项税额——未产生销项税额

| 不得抵扣的具体项目 | 解析 |

| ①用于非增值税应税项目、免征增值税项目、集体福利或者个人消费的购进货物或者应税劳务 | a.不包括既用于应税项目,也用于非应税项目、免税项目、集体福利或个人消费的固定资产。 如某药厂购进一套设备,既用于生产应税药品,也用于生产免税药品,该设备的进项税额允许抵扣 b.非增值税应税项目:提供非增值税应税劳务、转让无形资产、销售不动产和不动产在建工程。其中不动产是指建筑物、构筑物和其他土地附着物。以建筑物或者构筑物为载体的附属设备和配套设施,无论在会计处理上是否单独记账与核算,均应作为建筑物或者构筑物的组成部分,其进项税额不得在销项税额中抵扣。附属设备和配套设施是指:给排水、采暖、卫生、通风、照明、通讯、煤气、消防、中央空调、电梯、电气、智能化楼宇设备和配套设施。 |

| ②非正常损失的购进货物及相关的应税劳务 | 非正常损失,是指因管理不善造成被盗、丢失、霉烂变质的损失。不包括自然灾害损失、正常损耗。 |

| ③非正常损失的在产品、产成品所耗用的购进货物或者应税劳务 | |

| ④国务院财政、税务主管部门规定的纳税人自用消费品 | a.纳税人自用的应征消费税的摩托车、汽车、游艇 b.并非所有外购货物类固定资产均可抵扣进项税额。 |

| ⑤上述第①项至第④项规定的货物的运输费用和销售免税货物的运输费用。 | |

| ⑥兼营免税项目或者非增值税应税劳务而无法划分不得抵扣的进项税额的 | 不得抵扣的进项税额=当月无法划分的全部进项税额×当月免税项目销售额、非增值税应税劳务营业额合计÷当月全部销售额、营业额合计 |

| ⑦有下列情形之一者,应按销售额依照增值税税率计算应纳税额,不得抵扣进项税额,也不得使用专用发票; A.一般纳税人会计核算不健全,或者不能够提供准确税务资料的 B.除增值税实施细则第29条规定外,纳税人销售额超过小规模纳税人标准,未申请办理一般纳税人认定手续的。 | |

[1] [2]

考试交流区报名时间交流群(点击加入QQ群可快速加群交流成绩查询相关信息我们会及时在群里通知):

温馨提示:有任何报考及考试相关疑问,可添加网校专业老师个人微信号“edu24olxu”咨询。!考生可下载手机APP,随时掌握考试资讯!

扫一扫上面的二维码,添加老师个人微信号,所有课程八折开通

相关文章

如果本站所转载内容不慎侵犯了您的权益,请与我们联系

,我们将会及时处理。如转载本站内容,请注明来源:经济师考试网(jjsexam.COM)。

,我们将会及时处理。如转载本站内容,请注明来源:经济师考试网(jjsexam.COM)。

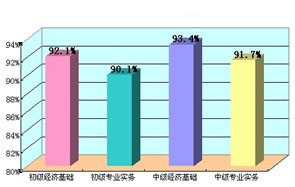

环球网校经济师历年通过率比较

刘艳霞老师 |

刘艳霞老师:会计师、注册会计师。环球职业教育在线会计职称、注册税务师、注册会计师、会计从业、经济师等课程辅导专家。...[详细] |

胡艳君老师 |

胡艳君老师,上海财经大学经济学博士。任职于北京某高校经济学类、管理学类的辅导老师。.[详细] |