2013年中级经济师《财政税收》第4章历年要点

来源:经济师考试网 2013/1/3 收藏本页 http://www.jjsexam.com/

A.流转税和所得税

B.流转税和资源税

C.所得税和资源税

D.所得税和资本收益税

[正确答案]D

[答案解析]国际税收涉及的主要税种是所得税和资本收益税。

2.(单选题)(2010年)按照纳税人的国籍和住所为标准确定国家行使税收管辖权范围的原则称为( )。

A.属地主义原则

B.属人主义原则

C.属地兼属人主义原则

D.属人兼属地主义原则

[正确答案]B

[答案解析]属人主义原则是以纳税人的国籍和住所为标准确定国家行使税收管辖权范围的原则。

3.(单选题)(2006年)A国居民王先生在B国取得所得100000元,已知A国实行收入来源地管辖权,A国税率为20%;B国实行居民管辖权,B国税率为l0%。A、B两国没有税收抵免的税收协定,则王先生这笔所得应纳税款为( )。

A.0

B.10000元

C.20000元

D.30000元

[正确答案]A

[答案解析]A国居民王先生在B国取得所得, A国实行收入来源地管辖权因此在A国不用交税,B国实行居民管辖权,A属于A国居民,因此在B国也不用交税。

4.(单选题)(2009年)产生国际重复征税的根本原因在于各国( )。

A.政体的不同

B.主体税种的不同

C.关税税率的不同

D.税收管辖权的交叉

[正确答案]D

[答案解析]产生国际重复征税的根本原因在于各国税收管辖权的交叉。

1.(多选题)(2009年)解决国际重复征税的方法有( )。

A.低税法

B.扣除法

C.免税法

D.抵消法

E.抵免法

[正确答案]ABCE

[答案解析]解决国际重复征税的方法有低税法、扣除法、免税法、抵免法。

2.(单选题)(2005年)甲国居民有来源于乙国的所得200万元,甲、乙两国的所得税税率分别为40%、30%,两国均行使地域管辖权和居民管辖权。在扣除法下甲国应对这笔所得征收所得税为( )。

A.0万元

B.20万元

C.56万元

D.80万元

[正确答案]C

[答案解析](200-200×30%)×40%=56(万元)。

4.(单选题)(2007年)目前解决国际重复征税最有效的方法是( )。

A.低税法

B.扣除法

C.抵免法

D.免税法

[正确答案]C

[答案解析]目前解决国际重复征税最有效的方法是抵免法。

.(单选题)(2004年)甲国居民有来源于乙国的所得100万元,甲乙两国的所得税税率分别为30%、20%,两国均行使地域管辖权和居民管辖权。在抵免法下甲国应对该笔所得征收所得税( )。

A.0

B.10万元

C.20万元

D.30万元

[正确答案]B

[答案解析]抵免限额=100×30%=30万元。

国外实际已纳税额=100×20%=20万元,因为实际已纳税额小于抵免限额,因此按实际已纳税额抵免,抵免20万元。

甲国应对这笔所得征收所得税=100×30%-20=10(万元)。

3.(单选题)(2011年)Susan女士为甲国居民,2010年度在乙国取得经营所得100万元,利息所得10万元。甲、乙两国经营所得的税率分别为30%和20%,利息所得的税率分别为10%和20%。假设甲国对本国居民的境外所得实行分项抵免限额法计税,则Susan女士应在甲国纳税( )万元。

A.0

B.9

C.10

D.30

[正确答案]C

[答案解析]经营所得的抵面限额=100×30%=30(万元),实际已纳税额20万,实际抵免20万;

利息所得抵免限额=10×10%=1(万元),实际已纳税额2万元,实际抵免1万;

来自乙国经营所得税补缴额=100×30%-20(万元),利息所得无需补交所得税。

5.(单选题)(2004年)下列关于税收抵免限额的表述中正确的是( )。

A.在分国抵免法下,纳税人可获得最大限度的抵免

B.在综合抵免法下,纳税人可获得最大限度的抵免

C.在分项抵免法下,纳税人可获得最大限度的抵免

D.在分国不分项抵免法下,纳税人可获得最大限度的抵免

[正确答案]B

[答案解析]本题考查国际重复征税的免除。

6.(单选题)(2006年)甲国居民李先生在乙国取得劳务报酬所得100000元,利息所得20000元。已知甲国劳务报酬所得税率为20%,利息所得税率为10%;乙国劳务报酬所得税率为30%,利息所得税率为5%;甲、乙两国均实行居民管辖权兼收入来源地管辖权,两国之间签订了税收抵免协定,并实行综合抵免限额法,则下列表述中正确的为( )。

A.上述所得在甲国不用缴纳所得税

B.李先生应在甲国补缴所得税11000元

C.李先生应在甲国补缴所得税22000元

D.李先生应在甲国补缴所得税33000元

[正确答案]A

[答案解析]综合抵免限额=100000×20%+20000×10%=22000元

实际已纳税额=100000×30%+20000×5%=31000元,因为实际已纳税额大于抵免限额,因此按抵免限额抵免,可以抵免22000元

甲国应对上述所得征收所得税=100000×20%+20000×10%-22000=0元。

7.(单选题)(2005年)下面关于税收饶让的表述中正确的为( )。

A.税收饶让是税收抵免的延伸,是以税收抵免的发生为前提的

B.税收饶让可以彻底解决国际重复征税问题

C.通过税收饶让,居民在国外已纳税款可以得到全部抵免

D.通过税收饶让,居民在国外已纳税款可以作为费用进行扣除

[正确答案]A

[答案解析]本题考查税收饶让。

考试交流区报名时间交流群(点击加入QQ群可快速加群交流成绩查询相关信息我们会及时在群里通知):

温馨提示:有任何报考及考试相关疑问,可添加网校专业老师个人微信号“edu24olxu”咨询。!考生可下载手机APP,随时掌握考试资讯!

扫一扫上面的二维码,添加老师个人微信号,所有课程八折开通

相关文章

版权声明 --------------------------------------------------------------------------------------

如果本站所转载内容不慎侵犯了您的权益,请与我们联系 ,我们将会及时处理。如转载本站内容,请注明来源:经济师考试网(jjsexam.COM)。

,我们将会及时处理。如转载本站内容,请注明来源:经济师考试网(jjsexam.COM)。

如果本站所转载内容不慎侵犯了您的权益,请与我们联系

,我们将会及时处理。如转载本站内容,请注明来源:经济师考试网(jjsexam.COM)。

,我们将会及时处理。如转载本站内容,请注明来源:经济师考试网(jjsexam.COM)。学员登陆

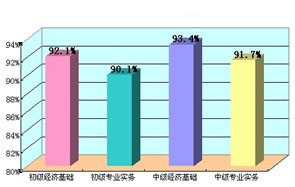

网校历年通过率

环球网校经济师历年通过率比较

刘艳霞老师 |

刘艳霞老师:会计师、注册会计师。环球职业教育在线会计职称、注册税务师、注册会计师、会计从业、经济师等课程辅导专家。...[详细] |

胡艳君老师 |

胡艳君老师,上海财经大学经济学博士。任职于北京某高校经济学类、管理学类的辅导老师。...[详细] |