银行业监管

(一)银行业监管的主要内容

概括地说,银行监管当局的监管内容主要包括市场准入监管、市场运营监管和市场退出监管。

1.市场准入监管

市场准入监管是指银行监管当局根据法律、法规的规定;对银行机构进入市场、银行业务范围和银行从业人员素质实施管制的一种行为。

市场准入监管包括4个环节:

审批注册机构、审批注册资本、审批高级管理人员的任职资格、审批业务范围。

(1)审批注册机构

经银行监管当局许可后,领取营业执照才能进行经营活动。

(2)审批注册资本

审批注册资本是指银行监管当局必须对进入市场的机构进行最低资产限制,并对资本金是否及时入账、股东资格、股东条件和股本构成进行监督审核。在市场经济条件下,金融机构必须以其资本来承担全部的风险和亏损。

(3)审批高级管理人员的任职资格

一般有严重劣迹的人员不得担任银行机构的高级管理人员。

(4)审批业务范围

不论是实行分业经营、分业监管体制的国家或者是实行混业经营、集中监管的国家,银行机构经营的业务范围都有一定程度的限制;只是限制的范围、程度和方式有所不同。相比较而言,实行分业经营、分业监管的国家的限制程度较强。

【例3·单选题】在市场准入过程中,监管当局应对银行机构( )的任职资格进行审查。

A.董事会

B.理事会

C.高级管理人员

D.监事会

【答案】C

【解析】本题间接考查市场准入监管应包括的环节。市场准入包括以下环节:审批注册机构、审批注册资本、审批高级管理人员任职资格和审批业务范围。

2.市场运营监管

(1)资本充足性。

①商业银行总资本包括核心一级资本、其他一级资本和二级资本。

②商业银行资本充足率监管要求包括最低资本要求、储备资本和逆周期资本要求、系统重要性银行附加资本要求以及第二支柱资本要求。

商业银行资本充足率的监管要求

核心一级资本充足率 |

不得低于5% |

|

一级资本充足率 |

不得低于6% |

|

资本充足率 |

不得低于8% |

续表

储备资本 |

为风险加权资产的2.5%,由核心一级资本来满足 |

|

逆周期资本 |

为风险加权资产的0~2.5%,由核心一级资本来满足 |

|

系统重要性银行附加资本 |

为风险加权资产的1%,由核心一级资本来满足 |

【例4·单选题】根据《商业银行资本管理办法(试行)》的规定,我国商业银行核心一级资本充足率不得低于( )。

A.2.5%

B.5%

C.6%

D.8%

【答案】B

【解析】本题考查商业银行的核心一级资本充足率。我国商业银行核心一级资本充足率不得低于5%。

(2)资产安全性。

1)根据贷款风险发生的可能性,将贷款划分成不同的类别。国际通行的做法是分为五类:即正常贷款、关注贷款、次级贷款、可疑贷款、损失贷款,通常认为后三类贷款为不良贷款。

不良贷款包括:次级贷款、可疑贷款、损失贷款。

资产安全性监管的重点是银行机构风险的分布、资产集中程度和关系人贷款。资产安全性监管的具体内容主要有以下几个方面:

[1] [2]

考试交流区报名时间交流群(点击加入QQ群可快速加群交流成绩查询相关信息我们会及时在群里通知):

温馨提示:有任何报考及考试相关疑问,可添加网校专业老师个人微信号“edu24olxu”咨询。!考生可下载手机APP,随时掌握考试资讯!

扫一扫上面的二维码,添加老师个人微信号,所有课程八折开通

相关文章

如果本站所转载内容不慎侵犯了您的权益,请与我们联系

,我们将会及时处理。如转载本站内容,请注明来源:经济师考试网(jjsexam.COM)。

,我们将会及时处理。如转载本站内容,请注明来源:经济师考试网(jjsexam.COM)。

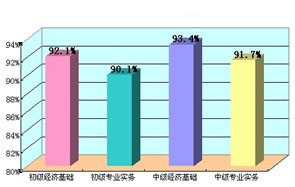

环球网校经济师历年通过率比较

刘艳霞老师 |

刘艳霞老师:会计师、注册会计师。环球职业教育在线会计职称、注册税务师、注册会计师、会计从业、经济师等课程辅导专家。...[详细] |

胡艳君老师 |

胡艳君老师,上海财经大学经济学博士。任职于北京某高校经济学类、管理学类的辅导老师。.[详细] |