在公司资本结构决策中以股票价值最大化为目标,需要在财务风险适当的情况下合理安排公司债权资本比例,尽可能地降低综合资本成本,通过增加公司的净利润而使股票的市场价格上升。

(3)公司价值最大化目标的影响分析

它综合了利润最大化和每股利润最大化目标的影响。公司在资本结构决策中以公司价值最大化为目标,应当在适度财务风险条件下合理确定债权资本比例,尽可能地提高公司的总价值。

2.投资者动机的影响分析

债权投资者对企业投资的动机主要是在按期收回投资本金的条件下获取一定的利息收益。股权投资者的基本动机是在保证投资本金的基础上获得一定的股利收益并使投资价值不断增值。

3.债权人态度的影响分析

如果企业过高地安排债务融资,贷款银行未必会接受大额贷款的要求,或者只有在担保抵押或较高利率的前提下才同意增加贷款。

4.经营者行为的影响分析

如果企业的经营者不愿让企业的控制权旁落他人,则可能尽量采用债务融资的方式来增加资本,而不发行新股增资。

5.企业财务状况和发展能力的影响分析

在其他因素相同的条件下,企业的财务状况和发展能力较差,则可以主要通过留存收益来补充资本;而企业的财务状况和发展能力越强,越会更多地进行外部融资,倾向于使用更多的债权资本。

6.税收政策的影响分析

通常企业所得税税率越高,借款举债的好处越大。税收政策对企业债权资本的安排产生一种刺激作用。

7.资本结构的行业差别分析

1.资本成本比较法

资本成本比较法是指在适度财务风险的条件下,测算可供选择的不同资本结构或筹资组合方案的综合资本成本率,并以此为标准相互比较确定最佳资本结构的方法。

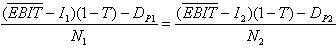

2.每股利润分析法

每股利润分析法是利用每股利润无差别点进行资本结构决策的方法。每股利润无差别点是指两种或两种以上筹资方案下普通股每股利润相等时的息税前利润点。测算公式如下:

当企业的实际EBIT大于每股利润无差异点处的息税前利润时,利用报酬固定型筹资方式筹资较为有利。反之则相反。报酬固定的筹资方式主要有负债和优先股股利,报酬不固定的就是发型普通股股票。

五、公司上市筹资

(一)公司上市动机

1.可获取巨大股权融资的平台

2.提高股权流动性。

3.提高公司的并购活动能力。

4.丰富员工激励机制。

5.提高公司估值水平。

6.完善公司法人治理结构。

7.如境外上市,可满足公司对不同外汇资金的需求,提升公司国际形象和信誉,增加国际商业机会。

(二)公司上市方式

公司上市方式有自主上市和买壳上市两种。

自主上市是指企业依法改造为股份有限公司或依法新组建起股份有限公司后,经中国证监会核准,公开发行股票,从而成为上市公司的上市模式。

自主上市的好处:

1.改制和上市重组过程,能够使公司获得一个“产权清晰、权责明确、政企分开、管理科学”的平台,并能够优化公司治理结构、明确业务发展方向,为公司日后健康发展打下良好基础。

2.改制、建制、上市重组通常发生在企业内部或关联企业,整合起来相对容易。

考试交流区报名时间交流群(点击加入QQ群可快速加群交流成绩查询相关信息我们会及时在群里通知):

温馨提示:有任何报考及考试相关疑问,可添加网校专业老师个人微信号“edu24olxu”咨询。!考生可下载手机APP,随时掌握考试资讯!

扫一扫上面的二维码,添加老师个人微信号,所有课程八折开通

相关文章

如果本站所转载内容不慎侵犯了您的权益,请与我们联系

,我们将会及时处理。如转载本站内容,请注明来源:经济师考试网(jjsexam.COM)。

,我们将会及时处理。如转载本站内容,请注明来源:经济师考试网(jjsexam.COM)。

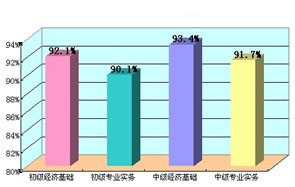

环球网校经济师历年通过率比较

刘艳霞老师 |

刘艳霞老师:会计师、注册会计师。环球职业教育在线会计职称、注册税务师、注册会计师、会计从业、经济师等课程辅导专家。...[详细] |

胡艳君老师 |

胡艳君老师,上海财经大学经济学博士。任职于北京某高校经济学类、管理学类的辅导老师。.[详细] |