国际通行的做法是分为五类:即正常贷款、关注贷款、次级贷款、可疑贷款、损失贷款,通常认为后三类贷款为不良贷款。

资产安全性监管是监管当局对银行机构监管的重要内容。资产安全性监管的重点是银行机构风险的分布、资产集中程度和关系人贷款。资产安全性监管的具体内容主要有以下几个方面:

第一,分析各类资产占全部资产的比例,以及各类不良资产占全部资产的比例。

第二,监测银行机构对单个借款人或者单个相关借款人集团的资产集中程度,又称为大额风险暴露。

第三,监测银行机构对关系人的贷款变化。

第四,监测银行坏账和贷款准备金的变化。(各项贷款准备金是否及时提足,对损失类贷款是否进行了及时的核销)

根据《商业银行风险监管核心指标》,在我国衡量资产安全性的指标为信用风险的相关指标,具体包括:

其一,不良资产率,即不良信用资产与信用资产总额之比,不得高于4%。

其二,不良贷款率,即不良贷款与贷款总额之比,不得高于5%。

其三,单一集团客户授信集中度,即对最大一家集团客户授信总额与资本净额之比,不得高于15%。

其四,单一客户贷款集中度,即最大一家客户贷款总额与资本净额之比,不得高于10%。

其五,全部关联度,即全部关联授信与资本净额之比,不应高于50%。

【例5·单选题】(2011真题)

根据《商业银行风险监管核心指标》,我国银行机构的全部关联度,即全部关联授信与资本净额之比,不应高于( )。

A.5%

B.10%

C.15%

D.50%

【正确答案】D

【答案解析】本题考查全部关联度的规定。根据《商业银行风险监管核心指标》,我国银行机构的全部关联度,即全部关联授信与资本净额之比,不应高于50%。

(3)流动适度性

银行机构的流动能力分为两部分:一是可用于立即支付的现金头寸,包括库存现金和在中央银行的超额准备金存款,用于随时兑付存款和债权,或临时增加投资;二是在短期内可以兑现或出售的高质量可变现资产,包括国库券、公债和其它流动性有保证的低风险的金融证券,主要应付市场不测时的资金需要。

对银行机构的流动性监管主要有以下内容:

第一,银行机构的流动性应当保持在适度水平。

第二,监测银行资产负债的期限匹配。

第三,监测银行机构的资产变化情况,包括对银行的长期投资、不良资产和盈亏变化的监督。

根据《商业银行风险监管核心指标》,我国衡量银行机构流动性的指标主要有:

其一,流动性比例,即流动性资产与流动性负债之比,衡量商业银行流动性的总体水平,不应低于25%。

其二,流动负债依存度,即核心负债与总负债之比,不应低于60%。

其三,流动性缺口率,即流动性缺口与90天内到期表内外流动性资产之比,不应低于-10%。

【例6·单选题】银行的流动性不足通常源于( )。

A.资产大于负债

B.资产小于负债

C.债务人的违约

D.资产负债期限结构匹配不合理

【正确答案】D

【答案解析】 AB不是导致银行流动性不足的原因,C虽然是导致银行流动性不足的原因,但不是通常原因,只有D才是银行的流动性不足的通常原因。因此,正确答案为D。

考试交流区报名时间交流群(点击加入QQ群可快速加群交流成绩查询相关信息我们会及时在群里通知):

温馨提示:有任何报考及考试相关疑问,可添加网校专业老师个人微信号“edu24olxu”咨询。!考生可下载手机APP,随时掌握考试资讯!

扫一扫上面的二维码,添加老师个人微信号,所有课程八折开通

相关文章

如果本站所转载内容不慎侵犯了您的权益,请与我们联系

,我们将会及时处理。如转载本站内容,请注明来源:经济师考试网(jjsexam.COM)。

,我们将会及时处理。如转载本站内容,请注明来源:经济师考试网(jjsexam.COM)。

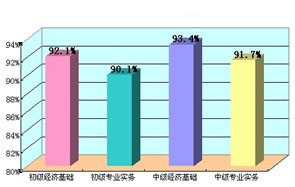

环球网校经济师历年通过率比较

刘艳霞老师 |

刘艳霞老师:会计师、注册会计师。环球职业教育在线会计职称、注册税务师、注册会计师、会计从业、经济师等课程辅导专家。...[详细] |

胡艳君老师 |

胡艳君老师,上海财经大学经济学博士。任职于北京某高校经济学类、管理学类的辅导老师。...[详细] |