第二节 筹资决策

【知识点】资本成本

资本成本是企业筹资和使用资本而承付的代价。此处的资本是指长期资本,包括股权资本和长期债务资本。

资本成本从绝对量的构成来看,包括用资费用和筹资费用两部分。

长期资本的用资费用是经常性的,筹资费用通常是在筹资时一次全部支付的。资本成本分为个别资本成本和综合资本成本,一般用相对数表示,称为个别资本成本率和综合资本成本率。

【知识点】杠杆理论

财务管理的杠杆效应表现为:由于特定费用(如固定成本或固定财务费用)的存在而导致的、当某一财务变量以较小的幅度变动时,另一相关财务变量以较大幅度变动。

(一)营业杠杆(掌握)

营业杠杆又称经营杠杆或营运杠杆,是指企业生产经营中,由于固定成本存在,当销售额(营业额)增减时,息税前盈余会有更大幅度的增减,定量衡量这一程度用营业杠杆系数。

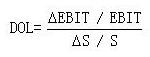

营业杠杆系数(DOL),也称营业杠杆程度,是息税前盈余的变动率相当于销售额(营业额)变动率的倍数,计算公式为:

式中:DOL为营业杠杆系数;EBIT为息税前盈余额(息税前盈余额=净利润总额+利息额+所得税额);△EBIT为息税前盈余额的变动额;S为营业额;△S为营业额的变动额。

(二)财务杠杆(掌握)

财务杠杆也称融资杠杆,是指由于债务利息等固定性融资成本的存在,使权益资本净利率(或每股收益)的变动率大于息税前盈余率(或息税前盈余)变动率的现象。定量衡量影响程度用财务杠杆系数。

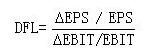

财务杠杆系数(DFL),是指普通股每股收益(EPS)变动率与息税前盈余变动率的比值。其测算公式为:

式中:DFL为财务杠杆系数;△EBIT为息税前盈余变动额;EBIT为息税前盈余额,△EPS为普通股每股收益变动额;EPS为普通股每股税后利润额。

【知识点】资本结构理论

资本结构是指企业各种资金来源的构成及其比例关系,其中最重要的比例是负债比率。

(一)早期资本结构理论(了解)

1.净收益观点

在公司的资本结构中,债务资本的比例越大,公司的净收益或税后利润就越多,从而公司的价值就越高。

2.净营业收益观点

在公司的资本结构中,债务资本的多少、比例的高低,与公司的价值没有关系。决定公司价值的真正因素,应该是公司的净营业收益。

3.传统观点

按照这种观点,增加债务资本对提高公司价值是有利的,但债务资本规模必须适度。如果公司负债过度,综合资本成本率就会升高,并使公司价值下降。

(二)MM资本结构理论(掌握)

1958年,莫迪格莱尼(Modigliani)和米勒(Miller)提出了著名的MM理论。在无税收、资本可以自由流通、充分竞争、预期报酬率相同下的证券价格相同、完全信息、利率一致、高度完善和均衡的资本市场等一系列假设条件下,提出了两个重要命题:

命题I——无论公司有无债权资本,其价值(普通股资本与长期债权资本的市场价值之和)等于公司所有资产的预期收益额(息税前利润)按适合该公司风险等级的必要报酬率(综合资本成本率)予以折现。这一命题的基本含义是公司的价值不会受资本结构的影响。

命题Ⅱ——利用财务杠杆的公司,其股权资本成本率随筹资额的增加而增加,因此公司的市场价值不会随债权资本比例的上升而增加。资本成本较低的债务给公司带来的财务杠杆利益会被股权资本成本率的上升而抵消。在没有企业和个人所得税的情况下,风险相同的企业,其价值不受负债和负债程度的影响。

考试交流区报名时间交流群(点击加入QQ群可快速加群交流成绩查询相关信息我们会及时在群里通知):

温馨提示:有任何报考及考试相关疑问,可添加网校专业老师个人微信号“edu24olxu”咨询。!考生可下载手机APP,随时掌握考试资讯!

扫一扫上面的二维码,添加老师个人微信号,所有课程八折开通

相关文章

如果本站所转载内容不慎侵犯了您的权益,请与我们联系

,我们将会及时处理。如转载本站内容,请注明来源:经济师考试网(jjsexam.COM)。

,我们将会及时处理。如转载本站内容,请注明来源:经济师考试网(jjsexam.COM)。

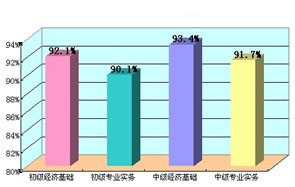

环球网校经济师历年通过率比较

刘艳霞老师 |

刘艳霞老师:会计师、注册会计师。环球职业教育在线会计职称、注册税务师、注册会计师、会计从业、经济师等课程辅导专家。...[详细] |

胡艳君老师 |

胡艳君老师,上海财经大学经济学博士。任职于北京某高校经济学类、管理学类的辅导老师。.[详细] |