2019年中级经济师《财政税收》考前冲刺练习三

来源:经济师考试网 2019/10/21 收藏本页 http://www.jjsexam.com/

【正确答案】 C

【答案解析】 本题考查税收原则。平等原则,是指根据纳税能力的大小征税,即“量能负担”征税,收入多者征高税,收入低者征低税或者不征税,对应于此,提倡采用累进的税率方式。

【该题针对“税收原则概述”知识点进行考核】

22、

【正确答案】 D

【答案解析】 本题考查税法的法定主义原则。选项D错误,税收的法定主义原则的宗旨在于保障私人财富无偿转归国家所有这一重要事项以法律的形式加以明确界定,使之规范化并具有可预测性和稳定性。

【该题针对“税法概述”知识点进行考核】

23、

【正确答案】 C

【答案解析】 本题考查税法的效力与解释。税收的立法解释与被解释的税法具有同等法律效力;税法的行政解释在行政执法中一般具有普遍的约束力,但是不具备与被解释的税收法律、法规相同的效力,不能作为法庭判案的直接依据;税法的司法解释具有法的效力,可以作为办案的法律、法规的依据。

【该题针对“税法概述”知识点进行考核】

24、

【正确答案】 A

【答案解析】 本题考查税法的渊源。全国人民代表大会制定的《个人所得税》、《税收征收管理法》属于税收法律。

【该题针对“税法概述”知识点进行考核】

25、

【正确答案】 C

【答案解析】 本题考查税法的渊源。选项C错误,税法的非正式渊源不能作为税收执法和司法的直接依据,但也对税收执法和司法具有一定的参考价值。在我国,税法的非正式渊源主要是指习惯、判例、税收通告等。

【该题针对“税法概述”知识点进行考核】

26、

【正确答案】 C

【答案解析】 本题考查税制要素。税率是计算税额和税收负担的尺度,体现征税的程度。

【该题针对“税制要素”知识点进行考核】

27、

【正确答案】 C

【答案解析】 本题考查税制要素。累进税率可分为全额累进税率、超额累进税率、全率累进税率、超率累进税率、超倍累进税率等几种。其中,使用时间较长和应用较多的是超额累进税率。

【该题针对“税制要素”知识点进行考核】

28、

【正确答案】 C

【答案解析】 本题考查税制要素。纳税人,亦称纳税义务人或纳税主体,指税法上规定直接负有纳税义务的单位和个人,它规定了税款的直接承担者。

【该题针对“税制要素”知识点进行考核】

29、

【正确答案】 B

【答案解析】 本题考查税制基本要素。税率一般分为比例税率、累进税率和定额税率。累进税率是指随征税对象数额或相对比例的增大而逐级提高税率的一种递增等级税率,即按征税对象或相对比例的大小,划分为若干不同的征税级距,规定若干高低不同的等级税率。征税对象数额或相对比例越大,规定的等级税率越高;反之,税率越低。

【该题针对“税制要素”知识点进行考核】

30、

【正确答案】 A

【答案解析】 本题考查深化税制改革。按照税收中性原则,深入推进增值税改革,进一步健全抵扣链条,优化税率结构,完善出口退税等政策措施,构建更加公平、简洁的税收制度。

【该题针对“我国现行税收法律制度与深化税制改革”知识点进行考核】

31、

【正确答案】 D

【答案解析】 本题考查税收负担的衡量指标。宏观税收负担的衡量指标主要是国民生产总值(或国内生产总值)负担率和国民收入负担率。

【该题针对“税收负担概述”知识点进行考核】

32、

【正确答案】 C

【答案解析】 本题考查税收管辖权。税收管辖权可分为收入来源地管辖权和居民管辖权。收入来源地管辖权亦称“地域管辖权”,是按照属地主义原则确立的税收管辖权,即一国政府只对来自或被认为是来自本国境内的所得拥有征税权力。居民管辖权是按照属人主义原则确立的税收管辖权,即一国政府对本国居民的全部所得拥有征税权力,无论该收入是否来源于该国。目前,多数国家包括我国,都是同时实行属人和属地两类税收管辖权。两个或两个以上国家税收管辖权的交叉重叠直接导致国际重复征税问题的产生。

【该题针对“国际税收概述与税收管辖权”知识点进行考核】

33、

【正确答案】 B

【答案解析】 本题考查税收管辖权。属地主义原则是以纳税人的收入来源地或经济活动所在地为标准确定国家行使税收管辖权的范围的原则。

【该题针对“国际税收概述与税收管辖权”知识点进行考核】

34、

【正确答案】 C

【答案解析】 本题考查国际重复征税的产生与免除。在实行抵免法时,甲国应对该笔所得征收的所得税额=200×30%-200×20%=20(万元)。

【该题针对“国际重复征税的产生与免除”知识点进行考核】

35、

【正确答案】 C

【答案解析】 本题考查国际重复征税的产生与免除。在扣除法下,甲国居民在甲国应纳所得税=(100-100×30%)×40%=28(万元)。在抵免法下,甲国居民的乙国所得在甲国应纳所得税=100×40%-100 ×30%=10(万元)。

【该题针对“国际重复征税的产生与免除”知识点进行考核】

36、

【正确答案】 D

【答案解析】 本题考查国际重复征税的产生与免除。甲国政府对本国A公司来自乙国的40万元所得,单独征收15%的所得税,则A公司来自乙国的40万元所得应纳税额=40×15%=6(万元)。A公司来自境内的160万元所得应纳税额=160×30%=48(万元)。A公司在乙国已纳税额为12万元。则A公司总税负=6+48+12=66(万元)。

【该题针对“国际重复征税的产生与免除”知识点进行考核】

37、

【正确答案】 B

【答案解析】 本题考查国际重复征税的产生与免除。

来源于乙国的经营所得的抵免限额=200×30%=60(万元)。来源于乙国的经营所得已纳税款=200×20%=40(万元),小于抵免限额60万元,因此经营所得的已纳税款40万元可以全额得到抵免。在甲国需补税=60-40=20(万元)。

来源于乙国的特许权使用费所得的抵免限额=50×10%=5(万元)。来源于乙国特许权使用费所得已纳税款=50×15%=7.5(万元),大于抵免限额5万元,实际抵免额为5万元,在甲国不用纳税。

【该题针对“国际重复征税的产生与免除”知识点进行考核】

考试交流区报名时间交流群(点击加入QQ群可快速加群交流成绩查询相关信息我们会及时在群里通知):

温馨提示:有任何报考及考试相关疑问,可添加网校专业老师个人微信号“edu24olxu”咨询。!考生可下载手机APP,随时掌握考试资讯!

扫一扫上面的二维码,添加老师个人微信号,所有课程八折开通

相关文章

版权声明 --------------------------------------------------------------------------------------

如果本站所转载内容不慎侵犯了您的权益,请与我们联系 ,我们将会及时处理。如转载本站内容,请注明来源:经济师考试网(jjsexam.COM)。

,我们将会及时处理。如转载本站内容,请注明来源:经济师考试网(jjsexam.COM)。

如果本站所转载内容不慎侵犯了您的权益,请与我们联系

,我们将会及时处理。如转载本站内容,请注明来源:经济师考试网(jjsexam.COM)。

,我们将会及时处理。如转载本站内容,请注明来源:经济师考试网(jjsexam.COM)。学员登陆

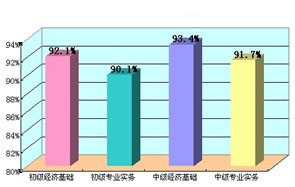

网校历年通过率

环球网校经济师历年通过率比较

刘艳霞老师 |

刘艳霞老师:会计师、注册会计师。环球职业教育在线会计职称、注册税务师、注册会计师、会计从业、经济师等课程辅导专家。...[详细] |

胡艳君老师 |

胡艳君老师,上海财经大学经济学博士。任职于北京某高校经济学类、管理学类的辅导老师。...[详细] |