2019年初级经济师财税备考练习试题7

来源:经济师考试网 2018-11-28 收藏本页 http://www.jjsexam.com/

一、单项选择题

1、

【正确答案】 B

【答案解析】 本题考查车船税的减免。

下列车船免征减征车船税:

(1)捕捞、养殖渔船免征车船税。

(2)军队、武警专用的车船免征车船税。

(3)警用车船免征车船税。

(4)依照我国有关法律规定予以免税的外国驻华使馆、领事馆和国际组织驻华机构及其有关人员的车船。

(5)对节约能源、使用新能源的车船可以减征或者免征车船税;对受严重自然灾害影响纳税困难以及有其他特殊原因确需减税、免税的,可以减征或者免征车船税。

(6)省、自治区、直辖市人民政府根据当地实际情况,可以对公共交通车船,农村居民拥有并主要在农村地区使用的摩托车、三轮汽车和低速载货汽车定期减征或者免征车船税。

(7)经批准临时入境的外国车船和香港特别行政区、澳门特别行政区、台湾地区的车船,不征收车船税。

参见教材P133。

2、

【正确答案】 B

【答案解析】 本题考查车船税的减免。ACD选项属于免税范围。非机动驳船按照机动船舶税额的50%计算。

3、

【正确答案】 C

【答案解析】 本题考查城建税的税率。城建税的适用税率,应当按纳税人所在地的规定税率执行,但是,对下列两种情况,可按缴纳“三税”所在地的规定税率就地缴纳城建税:第一种是,由受托方代扣代缴、代收代缴“三税”的单位和个人,其代扣代缴、代收代缴的城建税按受托方所在地适用税率执行;第二种是,流动经营等无固定纳税地点的单位和个人,在经营地缴纳“三税”的,其城建税的缴纳按经营地适用税率执行。所以AB是错误的。纳税人所在地不在市区、县城或镇的,其城建税税率为1%。所以D是错误的。参见教材P148-149。

4、

【正确答案】 B

【答案解析】 本题考查教育费附加的减免。对出口产品退还增值税、消费税的,不退还已征的教育费附加。参见教材P150。

5、

【正确答案】 A

【答案解析】 本题考查城镇土地使用税的征税范围。在城市、县城、建制镇、工矿区范围内使用土地的单位和个人,为城镇土地使用税的纳税人,应当依照有关规定缴纳城镇土地使用税。其中,“单位”,包括国有企业、集体企业、私营企业、股份制企业、外商投资企业、外国企业以及其他企业和事业单位、社会团体、国家机关、军队以及其他单位;“个人”,包括个体工商户以及其他个人。参见教材P136。

6、

【正确答案】 C

【答案解析】 本题考查城镇土地使用税的应纳税额的计算。企业内部的幼儿园占地免征城镇土地使用税,该盐场应缴纳的城镇土地使用税=(20000+50000)×0.7=49000(元)。参见教材P137。

7、

【正确答案】 B

【答案解析】 本题考查个人住房房产税改革。上海市2011年1月28日公布的房产税改革试点方案规定的房产税税率暂定为0.6%和0.4%。参见教材P127。

8、

【正确答案】 A

【答案解析】 本题考查房产税应纳税额的计算。该企业房产应纳税额=2000×(1-30%)×1.2%=16.8(万元)。参见教材P126。

9、

【正确答案】 A

【答案解析】 本题考查的知识点是房产税的征税范围。BCD均属于免征房产税的范围。参见教材P126-127。

10、

【正确答案】 C

【答案解析】 本题考查耕地占用税的计算。占用林地、牧草地、农田水利用地、养殖水面以及渔业水域滩涂等其他农用地建房或者从事非农业建设的,按规定征收耕地占用税。该企业建造生态高尔夫球场占地属于从事非农业建设,应缴纳耕地占用税=50×20=1000(万元)。开发经济林木占地属于耕地,不缴耕地占用税。参见教材P140。

11、

【正确答案】 C

【答案解析】 本题考查契税的计算。甲企业应缴纳契税=300×4%=12(万元)。参见教材P129。

12、

【正确答案】 D

【答案解析】 本题考查契税的征税范围。承受的房屋附属设施权属单独计价的,按照当地确定的适用税率计征契税;与房屋一起计价的,适用与房屋相同的契税税率。参见教材P129。

13、

【正确答案】 A

【答案解析】 本题考查土地增值税的扣除项目。房地产开发的成本是指纳税人房地产开发项目实际发生的成本,包括土地征用及拆迁补偿费(包括土地征用费、耕地占用税等)、前期工程费、建筑安装工程费、基础设施费、公共配套设施费、开发间接费用。参见教材P143。

14、

【正确答案】 C

【答案解析】 本题考查土地增值税的扣除项目及其金额。对从事房地产开发的纳税人可按取得土地使用权支付的金额和房地产开发成本计算的金额之和,加计20%的扣除。选项C属于房地产开发的成本。参见教材P144。

15、

【正确答案】 A

【答案解析】 本题考查土地增值税的税收优惠。自2008年11月1日起,对居民个人转让住房一律免征土地增值税。参见教材P145。

16、

【正确答案】 D

【答案解析】 本题考查印花税的税率。自2008年9月19日起,财政部、国家税务总局调整证券(股票)交易印花税征收方式,将现行的对买卖、继承、赠与所书立的A股、B股股权转让书据按1‰的税率对双方当事人征收证券(股票)交易印花税,调整为单边征税,即对买卖、继承、赠与所书立的A股、B股股权转让书据的出让方按1‰的税率征收证券(股票)交易印花税,对受让方不再征税。适用定额税率的是权利、许可证照和营业账簿中除记载资金账簿以外的其他账簿,采取按件规定固定税额,单位税额均为每件5元。参见教材P146。

17、

【正确答案】 D

【答案解析】 本题考查印花税的计算。记载资金的营业账簿以“实收资本”与“资本公积”的两项合计金额为计税依据。该企业2009年应纳印花税=(500万+400万)×0.5‰=4500(元)。参见教材P147。

18、

【正确答案】 C

【答案解析】 本题考查资源税应纳税额的计算。该油田2013年12月应纳资源税=(10000×5000+200×1800)×5%=2518000。参见教材P134-135。

二、多项选择题

1、

【正确答案】 ADE

【答案解析】 本题考查车船税的纳税人。外商投资企业和外国企业以及外籍人员也适用车船税的规定。参见教材P131。

2、

【正确答案】 ACD

【答案解析】 本题考查城建税的计税依据。城建税是对缴纳增值税、消费税、营业税的单位和个人以其实际缴纳的税额为计税依据的一种税。参见教材P148。

3、

【正确答案】 ABCE

【答案解析】 本题考查城镇土地使用税的减免。向居民供热并向居民收取采暖费的供热企业暂免征收城镇土地使用税。参见教材P137-138。

4、

【正确答案】 BDE

【答案解析】 本题考查个人住房房产税改革。重庆主城九区内个人拥有的独栋商品住宅,个人新购的高档住房,在重庆市同时无户籍、无企业、无工作的个人新购的第二套普通住房,将被征收房产税,以家庭为单位按扣除免税面积后房屋面积计算,其税率因住房种类和交易单价定为0.5%、1%、1.2%。参见教材P127。

5、

【正确答案】 CE

【答案解析】 本题考查耕地占用税的税收优惠。CE属于耕地占用税的免税情形。B选项,属于减半征收的情形。AD选项不属于耕地占用税的税收优惠的范围。参见教材P140-141。

6、

【正确答案】 AC

【答案解析】 本题考查契税。契税的征税对象为在我国境内发生土地使用权和房屋所有权属转移的土地和房屋,所以B错误。以房产抵债和以房产投资都视同为买卖房屋,需要交纳契税;修订后的《契税暂行条例》把国有经济单位也作为纳税人,所以DE也是不正确的。参见教材P128。

7、

【正确答案】 AE

【答案解析】 本题考查土地增值税的征收范围。以房地产抵债而发生房地产产权转让的,属于征收土地增值税的范围。选项BC暂免征收土地增值税。选项D属于免征范围。建造普通标准住宅出售,增值额未超过扣除项目金额20%的,才免征土地增值税。参见教材P141-145。

8、

【正确答案】 BCDE

【答案解析】 本题考查印花税的计税依据。无息、贴息贷款合同免交印花税。参见教材P146-147。

考试交流区报名时间交流群(点击加入QQ群可快速加群交流成绩查询相关信息我们会及时在群里通知):

温馨提示:有任何报考及考试相关疑问,可添加网校专业老师个人微信号“edu24olxu”咨询。!考生可下载手机APP,随时掌握考试资讯!

扫一扫上面的二维码,添加老师个人微信号,所有课程八折开通

相关文章

版权声明 --------------------------------------------------------------------------------------

如果本站所转载内容不慎侵犯了您的权益,请与我们联系 ,我们将会及时处理。如转载本站内容,请注明来源:经济师考试网(jjsexam.COM)。

,我们将会及时处理。如转载本站内容,请注明来源:经济师考试网(jjsexam.COM)。

如果本站所转载内容不慎侵犯了您的权益,请与我们联系

,我们将会及时处理。如转载本站内容,请注明来源:经济师考试网(jjsexam.COM)。

,我们将会及时处理。如转载本站内容,请注明来源:经济师考试网(jjsexam.COM)。学员登陆

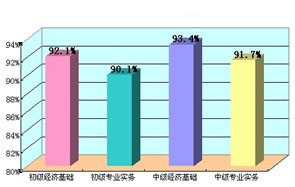

网校历年通过率

环球网校经济师历年通过率比较

刘艳霞老师 |

刘艳霞老师:会计师、注册会计师。环球职业教育在线会计职称、注册税务师、注册会计师、会计从业、经济师等课程辅导专家。...[详细] |

胡艳君老师 |

胡艳君老师,上海财经大学经济学博士。任职于北京某高校经济学类、管理学类的辅导老师。...[详细] |