(三)麦金农和肖的模型(发展中国家)

麦金农和肖都认为金融抑制妨碍了储蓄投资的形成,造成资源配置的不合理从而阻碍了经济发展。为此,解决之道便是实行金融深化或实行金融自由化。从金融与储蓄投资的关系进行考察,麦金农修改了哈罗德一多马的经济增长模型,把金融因素引入金融深化与经济增长模型中。中级经济师www.jjsexam.com/zhongji

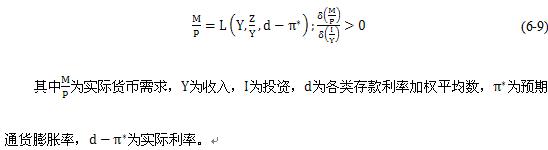

在研究金融深化与经济发展关系中,麦金农采用了这样的假设,即所有经济单位都受到自筹资金的限制,并且在这些国家,投资的不可分割性具有重要的作用。第一个假设在麦金农的模型中暗指了任何潜在的投资者在进行一个项目之前,必须积累该项投资所需的所有货币余额。更高的实际存款利率降低了节省实际投资余额的机会成本,因此对于希望为投资项目融资的企业起着推动作用。在托宾的投资组合方法中,货币与资本并非被替代了,而是被视为内在固有的补充。这种互补性在需求方程中被表达为实际余额(M/P):

在麦金农的模型中,货币供给条件对储蓄与投资的决策具有首要的影响,也同样被视为决策中的一部分。与托宾采用了同样的假设,即通过政府债务产生的纯粹法定货币存量必然是外生的。运用纯粹的外生法定货币,麦金农暗指的是无信用货币的世界,但是他改变了最初关于货币与收入的关系的假设,并且把收入引入托宾的投资方法中。麦金农支持其中的核心内容,但作了新古典货币主义的政策建议。在此方法背后暗含的假设是货币与资本是两种完全不同的通过独立生产函数进入经济中的事物——其中货币通过政府支出提供。因为法定货币的世界中是不存在借款的,因而就没有必要提供一个机制。通过这个机制,生产资本过程产生为其生产融资所需的货币。如果麦金农的第一个假设被改变并引入信用货币,则这种在任何一个时期商业部门必须是一个纯储蓄者而非纯负债者的特殊假设将至少在互补性理论中是必须的。在托宾的模型中,缺少信用货币是该理论最主要的缺陷,即使它是第一个近似的模型。

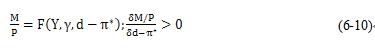

肖的正式的理论贡献并不基于法定货币世界的严格假设,相反,它的中心集中在金融中介在发展中所起的作用。就提高利率而言,金融自由化的例子主要是由于储蓄者和投资者之间金融中介数量的扩大。通过增加储户的收益,金融中介的贷款能力也提高了,并且银行也能够分配大量的投资基金。投资基金的增加导致或引起投资数量的增加。肖认为投资者借款实际成本的降低以及投资平均效率的提高是因为银行现在可以在风险分散、贷款、运作效率上及信息成本上获得规模经济。肖的模型中包含的观点被共同认识为债务中介观点(DIV),并且被概括为如下的货币需求方程:

其中, 是表示实际持有货币的机会成本的向量。这个观点实质上是指各种形式财富的产出。特别是货币,将对储蓄利率,进而对投资产生正面效应。

从麦金农和肖金融深化与经济增长关系模型及其扩展可以看出,该模型主要是从发展中国家存在金融抑制的角度进行的设计,因此,它对发展中国家解除金融管制,实现金融深化是重要的。与前两个模型相比,它更能反映发展中国家的情况。因此,当研究发展中国家经济增长与金融深化的关系时,有众多经济学家采用以上模型。

[1] [2]

考试交流区报名时间交流群(点击加入QQ群可快速加群交流成绩查询相关信息我们会及时在群里通知):

温馨提示:有任何报考及考试相关疑问,可添加网校专业老师个人微信号“edu24olxu”咨询。!考生可下载手机APP,随时掌握考试资讯!

扫一扫上面的二维码,添加老师个人微信号,所有课程八折开通

相关文章

如果本站所转载内容不慎侵犯了您的权益,请与我们联系

,我们将会及时处理。如转载本站内容,请注明来源:经济师考试网(jjsexam.COM)。

,我们将会及时处理。如转载本站内容,请注明来源:经济师考试网(jjsexam.COM)。

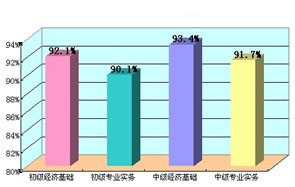

环球网校经济师历年通过率比较

刘艳霞老师 |

刘艳霞老师:会计师、注册会计师。环球职业教育在线会计职称、注册税务师、注册会计师、会计从业、经济师等课程辅导专家。...[详细] |

胡艳君老师 |

胡艳君老师,上海财经大学经济学博士。任职于北京某高校经济学类、管理学类的辅导老师。.[详细] |