【例4·案例题】甲国居民有来源于乙国经营所得100万元,特许权使用费所得50万元。甲、乙两国经营所得的所得税税率分别为50%、40%;甲、乙两国特许权使用费所得的所得税税率分别为10%、20%。

(1)在分国抵免法下,甲国应对上述所得征收所得税为( )

A.55万元

B.10万元

C.5万元

D.0万元

[答案]C

[解析]乙国抵免限额=100×50%+50×10%=55万元

在乙国实际已纳税额=100×40%+50×20%=50万元,因为实际已纳税额小于抵免限额,因此按已纳税额抵免,抵免50万元

甲国应对上述所得征收所得税=100×50%+50×10%-50=5万元

(2)在分项抵免法下,甲国应对上述所得征收所得税为( )

A.55万元

B.10万元

C.15万元

D.5万元

[答案]B

[解析]经营所得抵免限额=100×50%=50万元;

经营所得在乙国实际已纳税额=100×40% =40万元,因为实际已纳税额小于抵免限额,因此按已纳税额抵免,抵免40万元。

特许权使用费抵免限额=50×10%=5万元;

特许权使用费所得在乙国实际已纳税额=50×20%=10万元,因为实际已纳税额大于抵免限额,因此按抵免限额抵免,抵免5万元。

甲国应对上述所得征收所得税=100×50%-40+50×10%-5=10万元

【例5·单选题】(2006年)甲国居民李先生在乙国取得劳务报酬所得100000元,利息所得20000元。已知甲国劳务报酬所得税率为20%,利息所得税率为l0%;乙国劳务报酬所得税率为30%,利息所得税率为5%;甲、乙两国均实行居民管辖权兼收入来源地管辖权,两国之间签订了税收抵免协定,并实行综合抵免限额法,则下列表述中正确的为( )。

A.上述所得在甲国不用缴纳所得税

B.李先生应在甲国补缴所得税11000元

C.李先生应在甲国补缴所得税22000元

D.李先生应在甲国补缴所得税33000元

[答案]A

[解析]综合抵免限额=100000×20%+20000×10%=22000元

实际已纳税额=100000×30%+20000×5%=31000元,因为实际已纳税额大于抵免限额,因此按抵免限额抵免,可以抵免22000元

甲国应对上述所得征收所得税=100000×20%+20000×10%-22000=0元

税收饶让:

居住国政府对其居民在国外得到的所得税减免优惠的部分,视同在国外实际缴纳的税款给予税收抵免,不再按居住国税法规定的税率进行补征。

目的:为保障各国税收优惠措施的实际效果。

【例1·单选题】居住国政府对其居民在国外得到的所得税减免优惠的部分,视同在国外实际缴纳的税款给予税收抵免的方法称为( )

A.税收免税

B.税收扣除

C.税收转让

D.税收饶让

[答案]D

【例2·单选题】甲国某居民有来源于乙国的所得100万元,甲、乙两国的所得税率分别为25%、30%,但乙国对外国居民来源于本国的所得实行20%的优惠税率,甲国采用分国限额抵免法消除国际重复征税并承诺给予税收饶让,这样,甲国对该居民的这笔境外所得应征所得税款为( )。

A.25万元

B.5万元

C.5.75万元

D.0

[答案]D

[解析]注意税收饶让的内容

第一步,计算抵免限额:100×25%=25万元

第二步,计算实际抵免额:因为甲国有税收饶让政策,所以我们可以认为该居民在乙国缴纳了100×30%=30万元的所得税,超过了抵免限额,只能就限额抵免,实际抵免额为25万元

第三步,计算甲国应征税款:25-25=0。

【例3·单选题】甲国某居民有来源于乙国的所得100万元,甲、乙两国的所得税率分别为25%、30%,但乙国对外国居民来源于本国的所得实行20%的优惠税率,甲国采用分国限额抵免法消除国际重复征税并不给予税收饶让,这样,甲国对该居民的这笔境外所得应征所得税款为( )。

A.25 万元

B.5万元

C.5.75万元

D.0

[答案]B

[解析]注意税收饶让的内容

第一步,计算抵免限额:100×25%=25万元

第二步,计算实际抵免额:因为甲国不给予税收饶让政策,所以我们可以认为该居民在乙国缴纳了100×20%=20万元的所得税,低于抵免限额,只能就已纳税抵免,实际抵免额为20万元

第三步,计算甲国应征税款:25-20=5。

【例4·单选题】(2005年)下面关于税收饶让的表述中正确的为( )

A.税收饶让是税收抵免的延伸,是以税收抵免的发生为前提的

B.税收饶让可以彻底解决国际重复征税问题

C.通过税收饶让,居民在国外已纳税款可以得到全部抵免

D.通过税收饶让,居民在国外已纳税款可以作为费用进行扣除。

[答案]A

四、国际避税与反避税

(一)国际避税及其产生的原因

国际避税是跨国纳税人利用各国税法规定的差异和漏洞,以不违法的手段减轻或消除国际税负的行为。

产生原因

1.跨国纳税人对利润的追求是国际避税产生的内在动机。

2.各国税收制度的差别和税法的缺陷是产生国际避税的外部条件。

【例1·单选题】产生国际避税的外部条件是( )

A.各国统一征收所得税

B.国际资本的流动

C.各国税收制度的差异

D.跨国纳税人的存在

[答案]C

(二)国际反避税

1.税法的完善;2.加强税务管理;3.加强国际多边合作。

五、国际税收协定

(一)国际税收协定及其种类

国际税收协定,是指两个或者两个以上的主权国家,为了协调处理相互之间跨国纳税人征税事务方面的税收关系,本着对等的原则,通过政府谈判所签订的一种书面税收协议或条约。

按参加国的多少,分为双边国际税收协定和多边国际税收协定;

按其涉及的内容和范围的大小,分为一般国际税收协定和特定国际税收协定。

(二)国际税收协定的作用

1.体现主权国家之间相互尊重、平等协商的作用

2.赋予本国居民和公民履行跨国纳税义务的安全保障作用

3.是适应国际经济技术交流需要的产物,可以起到促进国际经济交流的作用。

教材89页案例分析题答案见课程讲义中。

【例1·案例分析题】(89页)

(一)甲国居民有来源于乙国经营所得100万元,特许权使用费所得50万元;来源于丙国经营所得200万元,特许权使用费所得60万元。甲、乙、丙三国经营所得的所得税税率分别为50%、40%、60%;甲、乙、丙三国特许权使用费所得的所得税税率分别为10%、20%、5%。请回答以下问题:

24.在分国抵免法下来源于乙国所得的抵免额为( )

A.55万元

B.50万元

C.10万元

D.0

[答案]B

[解析]抵免限额=100×50%+50×10%=55万元

实际已纳税额=100×40%+ 50×20%=50万元,因为实际已纳税额小于抵免限额,因此按实际已纳税额抵免,可以抵免50万元

考试交流区报名时间交流群(点击加入QQ群可快速加群交流成绩查询相关信息我们会及时在群里通知):

温馨提示:有任何报考及考试相关疑问,可添加网校专业老师个人微信号“edu24olxu”咨询。!考生可下载手机APP,随时掌握考试资讯!

扫一扫上面的二维码,添加老师个人微信号,所有课程八折开通

相关文章

如果本站所转载内容不慎侵犯了您的权益,请与我们联系

,我们将会及时处理。如转载本站内容,请注明来源:经济师考试网(jjsexam.COM)。

,我们将会及时处理。如转载本站内容,请注明来源:经济师考试网(jjsexam.COM)。

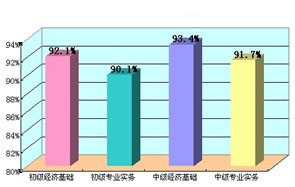

环球网校经济师历年通过率比较

刘艳霞老师 |

刘艳霞老师:会计师、注册会计师。环球职业教育在线会计职称、注册税务师、注册会计师、会计从业、经济师等课程辅导专家。...[详细] |

胡艳君老师 |

胡艳君老师,上海财经大学经济学博士。任职于北京某高校经济学类、管理学类的辅导老师。...[详细] |