五,个人所得税的计税依据

个人所得税的计税依据是指应纳税所得额。

1.工资、薪金所得。

(1)对于在中国境内任职、受雇的中国公民,每月允许减除2000元的费用,余额为应纳税所得额;

(2)对于一些特定人员,在上述基础上,允许再减除2800元的附加减除费用。

包括:

①在中国境内的工作的外商投资企业和外国企业中工作的外籍人员

②应聘在中国境内的企业、事业单位、社会团体、国家机关中工作的外籍专家

③在中国境内有住所而在中国境外任职的或者受雇取得工资、薪金所得的个人

(3)在中国境内两处或者两处以上取得工资、薪金所得的,应纳税所得额应合并计算。

【例题31:单选】在计算个人所得税的不允许减除2800元附加减除费用的人员是()。

A.在中国境内的外商投资企业中工作的外籍人员

B.在中国境内的外商投资企业中工作的中方人员

C.在中国境内有住所而在中国境外任职取得工资、薪金所得的个人

D.应聘在中国境内企业工作的外方专家

答案:B

2.个体工商户的生产、经营所得以每一纳税年度收入总额减去成本、费用以及损失后的余额,为应纳税所得额。

从事生产经营的纳税人未提供完整、准确的纳税资料,不能正确计算应纳税所得额的,由主管税务机关核定其应纳税所得额。

3.企事业单位的承包经营、承租经营所得,以每一纳税年度收入总额减去必要费用后的余额,为应纳税所得额。减除必要费用是指每月减除2000元。

4.劳务报酬所得、稿酬所得、特许权使用费所得、财产租赁所得, 采取定额和定率两种扣除办法。每次收入不超过4000元的,减除费用800元;每次收入超过4000元的,准予扣除20%的费用。余额为应纳税所得额。

5.财产转让所得,以转让财产的收入额减除财产原值和合理费用后的余额,为应纳税所得额。

6.利息、股息、红利所得和偶然所得,以每次收入额为应纳税所得额。

7.公益事业捐赠扣除:

(1)个人将其所得通过中国境内的非营利社会团体、国家机关向教育和其他社会公益事业以及灾区、贫困地区的捐赠,捐赠额未超过纳税人申报的应纳税所得额30%的部分,可以从应纳税所得额中扣除。

(2)个人通过非营利的社会团体和国家机关向农村义务教育的捐赠,准予在缴纳个人所得税前的所得额中全额扣除。

【例题32:05年单选】下列项目中以收入全额为应纳税所得额计征个人所得税的是()。

A.劳务报酬所得 B.稿酬所得

C.财产租赁所得 D.购物中奖收入

答案:D

考试交流区报名时间交流群(点击加入QQ群可快速加群交流成绩查询相关信息我们会及时在群里通知):

温馨提示:有任何报考及考试相关疑问,可添加网校专业老师个人微信号“edu24olxu”咨询。!考生可下载手机APP,随时掌握考试资讯!

扫一扫上面的二维码,添加老师个人微信号,所有课程八折开通

相关文章

如果本站所转载内容不慎侵犯了您的权益,请与我们联系

,我们将会及时处理。如转载本站内容,请注明来源:经济师考试网(jjsexam.COM)。

,我们将会及时处理。如转载本站内容,请注明来源:经济师考试网(jjsexam.COM)。

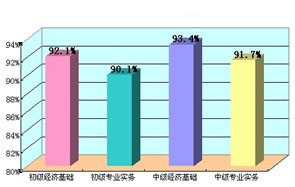

环球网校经济师历年通过率比较

刘艳霞老师 |

刘艳霞老师:会计师、注册会计师。环球职业教育在线会计职称、注册税务师、注册会计师、会计从业、经济师等课程辅导专家。...[详细] |

胡艳君老师 |

胡艳君老师,上海财经大学经济学博士。任职于北京某高校经济学类、管理学类的辅导老师。.[详细] |