(一)自行销售应税消费品应纳税额的计算

1.从量定额应纳税额的计算——黄酒、啤酒、成品油

应纳税额=应税消费品数量×单位税额

2.从价定率应纳税额的计算

应纳税额=销售额×税率

3.实行复合计税应纳税额的计算——卷烟、白酒

应纳税额=销售数量×定额税率+销售额×税率

(二)自产自用应税消费品应纳税额的计算

1.应纳税额=同类消费品销售单价×自产自用数量×税率

2.如果没有同类消费品的销售价格按照组成计税价格来计算:

组成计税价格=(成本+利润)÷(1-消费税税率)

应纳税额=组成计税价格×税率

(三)委托加工应税消费品的应纳税额

1.应纳税额=受托方同类消费品销售单价×委托加工数量×适用税率

2.如果受托方没有同类消费品的销售价格,应该按组成计税价格计算纳税,

组成计税价格=(材料成本+加工费)÷(1-消费税税率)

应纳税额=组成计税价格×税率

(四)进口应税消费品的应纳税额

1.采用从价定率

组成计税价格=(关税完税价格+关税)÷(1-消费税税率)

应纳税额=组成计税价格×税率

组成计税价格公式的推导过程:

组成计税价格=关税完税价格+关税+消费税

组成计税价格=关税完税价格+关税+组成计税价格×消费税税率

组成计税价格=(关税完税价格+关税)÷(1-消费税税率)

从量定额:应纳税额=应税消费品数量×单位税额

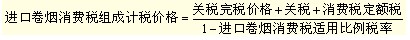

2.进口卷烟的组成计税价格和应纳税额的计算

应纳税额=组成计税价格×比例税率+应税消费品数量×单位税额

【例1·单选题】(2008年,修改)某外资企业进口一批汽车轮胎,海关核定关税完税价格为600万元。己知关税税率为60%,消费税税率为3%。该企业应纳的消费税为( )万元。

A.18 B.18.56

C.28.8 D.29.69

【答案】D

【解析】组成计税价格=(600+600*60%)/(1-3%)=989.69万元,应纳消费税=989.69*3%=29.69 。

【例2·单选题】在上例中,进口这批轮胎应缴纳的增值税为( )

A.102万元 B.105.15万元

C.285.6万元 D.168.24万元

【答案】D

【例3·单选题】进口应税消费品按照组成计税价格和规定的税率计算应纳消费税税额,一般情况下,其组成计税价格的公式是( )

A.组成计税价格=关税完税价格+关税

B.组成计税价格=关税完税价格+关税+增值税

C.组成计税价格=(关税完税价格+关税)÷(1-消费税税率)

D.组成计税价格=(关税完税价格+关税)÷(1+消费税税率)

【答案】C

(五)外购、委托加工应税消费品已纳消费税税款的扣除

消费税采取一次课征制。纳税人用外购或委托加工收回的已税消费品生产同类应税消费品的,可以按生产领用数量扣除已税消费税的税款。

(1)按生产领用数量抵扣已纳消费税

当期准予扣除外购应税消费品已纳消费税税款的计算公式:

当期准予扣除的外购应税消费品已纳税款=当期准予扣除的外购应税消费品的买价或数量×外购应税消费品的适用税率或税额

当期准予扣除的外购应税消费品的买价或数量=期初库存的外购应税消费品的买价或数量+当期购进的应税消费品的买价或数量-期末库存的外购应税消费品的买价或数量

当期准予扣除的委托加工应税消费品已纳税款= 期初库存的委托加工应税消费品已纳税款 + 当期收回的委托加工应税消费品已纳税款- 期末库存的委托加工应税消费品已纳税款

(2)除石脑油外,其他的要求必须是同类消费品抵税;

(3)酒及酒精、小汽车,高档手表,游艇,不抵税。

【例1·多选题】(2007年)用委托加工收回的应税消费品连续生产应税消费品,允许扣除委托加工收回应税消费品已纳消费税税款的有( )。

A.用委托加工的已税烟丝连续生产卷烟

B.用委托加工的已税化妆品连续生产化妆品

C.用委托加工的已税化妆品连续生产护肤护发品

D.用委托加工的已税珠宝玉石连续生产贵重首饰及珠宝玉石

E.以委托加工收回的已税实木地板为原料生产的实木地板

【答案】ABDE

考试交流区报名时间交流群(点击加入QQ群可快速加群交流成绩查询相关信息我们会及时在群里通知):

温馨提示:有任何报考及考试相关疑问,可添加网校专业老师个人微信号“edu24olxu”咨询。!考生可下载手机APP,随时掌握考试资讯!

扫一扫上面的二维码,添加老师个人微信号,所有课程八折开通

相关文章

如果本站所转载内容不慎侵犯了您的权益,请与我们联系

,我们将会及时处理。如转载本站内容,请注明来源:经济师考试网(jjsexam.COM)。

,我们将会及时处理。如转载本站内容,请注明来源:经济师考试网(jjsexam.COM)。

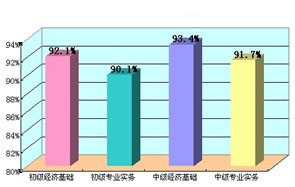

环球网校经济师历年通过率比较

刘艳霞老师 |

刘艳霞老师:会计师、注册会计师。环球职业教育在线会计职称、注册税务师、注册会计师、会计从业、经济师等课程辅导专家。...[详细] |

胡艳君老师 |

胡艳君老师,上海财经大学经济学博士。任职于北京某高校经济学类、管理学类的辅导老师。.[详细] |