一、概述

企业所得税是指国家对境内企业的生产、经营所得和其他所得依法征收的一种税。

企业所得税是根据企业的生产经营所得征税,是针对整个企业的利润征税。对纳税人在一年纳税年度内的生产经营所得和其他所得减去成本、费用、税金、损失后的余额征收的一种税,属于收益类税收的一种

二、纳税人

企业所得税的纳税人,不包括个人独资企业、合伙企业。企业分为居民企业和非居民企业。

1、居民企业应当就其来源于中国境内、境外的所得缴纳企业所得税。即:居民企业承担全面纳税义务

2、非居民企业承担有限纳税义务。

三、税率

(一)法定税率

居民企业适用的企业所得税法定税率为25%。

非居民企业在中国境内未设立机构、场所的,或者虽设立机构、场所但取得的所得与其所设机构、场所没有实际联系的,其来源于中国境内的所得,法定税率为20%。

(二)优惠税率

1、符合条件的小型微利企业,减按20%的税率征收企业所得税。

2、国家需要重点扶持的高新技术企业,减按15%的税率征收企业所得税。

3、非居民企业在中国境内未设立机构、场所的,或者虽设立机构、场所但取得的所得与其所设机构、场所没有实际联系的,其来源于中国境内的所得,减按10%的税率征收企业所得税。

四、计税依据 企业所得税的计税依据为应纳税所得额

(一)应纳税所得额的计算原则

1、权责发生制为原则

2、税法优先原则。

(二)应纳税所得额的计算公式

应纳税所得额=收入总额-不征税收入-免税收入-各项扣除-允许弥补的以前年度亏损

(三)亏损弥补

企业纳税年度发生的亏损,准予向以后年度结转,用以后年度的所得弥

五、收入确认

(一)收入总额

企业以货币形式和非货币形式从各种来源取得的收入,为收入总额。

1、销售货物收入

七、资产的税务处理

(一)资产税务处理的基本原则

企业的各项资产以历史成本为计税基础。

企业持有各项资产期间资产增值或者减值,除国务院财政、税务主管部门规定可以确认损益外,不得调整该资产的计税基础。

(二)固定资产的税务处理

1、固定资产的折旧方法

固定资产按照直线法计算的折旧,准予扣除。

企业应当自固定资产投入使用月份的次月起计算折旧;停止使用的固定资产,应当自停止使用月份的次月起停止计算折旧。

2、固定资产的折旧年限

(1)房屋、建筑物:20年

(2)飞机、火车、轮船、机器、机械和其他生产设备:10年

(3)与生产经营活动有关的器具、工具、家具等:5年

(4)飞机、火车、轮船以外的运输工具:4年

(5)电子设备:3年

3、不得计提折旧的固定资产

(1)房屋、建筑物以外未投入使用的固定资产;

(2)以经营租赁方式租入的固定资产;

(3)以融资租赁方式租出的固定资产;

(4)已足额提取折旧仍继续使用的固定资产;

(5)与经营活动无关的固定资产;

(6)单独估价作为固定资产入账的土地;

(7)其他不得计算折旧扣除的固定资产。

(三)生产性生物资产的税务处理

考试交流区报名时间交流群(点击加入QQ群可快速加群交流成绩查询相关信息我们会及时在群里通知):

温馨提示:有任何报考及考试相关疑问,可添加网校专业老师个人微信号“edu24olxu”咨询。!考生可下载手机APP,随时掌握考试资讯!

扫一扫上面的二维码,添加老师个人微信号,所有课程八折开通

相关文章

如果本站所转载内容不慎侵犯了您的权益,请与我们联系

,我们将会及时处理。如转载本站内容,请注明来源:经济师考试网(jjsexam.COM)。

,我们将会及时处理。如转载本站内容,请注明来源:经济师考试网(jjsexam.COM)。

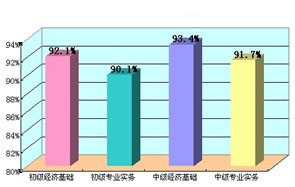

环球网校经济师历年通过率比较

刘艳霞老师 |

刘艳霞老师:会计师、注册会计师。环球职业教育在线会计职称、注册税务师、注册会计师、会计从业、经济师等课程辅导专家。...[详细] |

胡艳君老师 |

胡艳君老师,上海财经大学经济学博士。任职于北京某高校经济学类、管理学类的辅导老师。.[详细] |