五、消费税应纳税额的计算

(一)自行销售应税消费品的计税依据

国家在确定消费税的计税依据时,分别采用从量和从价两种计税办法。

1、实行从量定额计征办法的计税依据

应纳税额=应税消费品数量×消费税单位税额

2、实行从价定率计征办法的计税依据

应纳税额=应税消费品的销售额×适用税率

销售额:是指纳税人销售应税消费品向购买方收取的全部价款和价外费用。

销售额不包括向购买方收取的增值税额。如果在销售额中含增值税,在计算消费税时,应当换算为不含增值税税额的销售额,其换算公式为:

应税消费品的销售额=含增值税的销售额/(1+增值税税率或征收率)

【注意】应税消费品连同包装物销售额,包装物销售应并入应税消费品的销售额中征收消费税;押金不应并入应税消费品的销售额中征税;但对于逾期未收回的包装物不再退还的或已收取一年以上的押金,并入应税消费品的销售额 ,按照应税消费品的适用税率征收消费税。

注意:白酒生产企业随应税白酒的销售而向购货方收取的“品牌使用费”属于价款的组成部分,应缴纳消费税。

特殊规定:

(1)销售额中扣除外购已税消费品已纳消费税的规定:

①外购已税烟丝生产的卷烟;

②外购已税化妆品生产的化妆品;

③外购已税珠宝玉石生产的贵重首饰及珠宝玉石;

④外购已税鞭炮、焰火生产的鞭炮、焰火;

⑤外购已税汽车轮胎(内胎或外胎)生产的汽车轮胎;

⑥外购已税摩托车生产的摩托车。

⑦以外购或委托加工收回的已税石脑油为原料生产的应税消费品

⑧以外购或委托加工收回的已税润滑油为原料生产的润滑油

⑨以外购或委托加工收回的已税杆头、杆身和握把为原料生产的高尔夫球杆

⑩以外购或委托加工收回的已税木制一次性筷子为原料生产的木制一次性筷子

⑾以外购或委托加工收回的已税实木地板为原料生产的实木地板

当期准予扣除的外购应税消费品已纳税款

=当期准予扣除的外购应税消费品买价(或数量)×外购应税消费品的适用税率(或税额)

当期准予扣除的外购应税消费品买价(或数量)

=期初库存的外购应税消费品的买价(或数量)+当期购进的应税消费品的买价(或数量)-期末库存的外购应税消费品的买价(或数量)

纳税人自产的应税消费品用于换取生产资料和消费资料,投资入股和抵偿债务等方面,应按纳税人同类应税消费品的最高销售价格作为计税依据。

3、卷烟、粮食白酒、薯类白酒实行从量定额和从价定率相结合计算应纳税额的复合计税办法。公式为:

应纳税额=销售数量×定额税率+销售额×比例税率

(二)自产自用应税消费品的计税价格

用于连续生产应税消费品的,不纳税;用于其它方面的,于移送使用时纳税。

纳税人自产自用的应税消费品,凡用于其它方面的,应当纳税,具体有两种情况:

(1)有同类消费品的销售价格的,按纳税人生产的同类消费品的销售价格计算纳税;

应纳税额=同类消费品销售价格×自产自用数量×适用税率

(2)没有同类消费品销售价格的,按照组成计税价格计算纳税。

组成计税价格=(成本+利润)÷(l-消费税税率)=成本×(1+成本利润率)÷(l- 消费税税率)

应纳税额=组成计税价格×适用税率

(三)委托加工应税消费品的计税价格的计算

委托加工指的是委托方提供原料和主要财料,受托方收取加工费和代垫部分辅助材料的行为属于委托加工行为。

【注意】对于由受托方提供原材料生产的应税消费品,或者受托方先将原材料卖给委托方,然后再接受加工的应税消费品,以及由受托方以委托方的名义购进原材料生产的应税消费品,都不得作为委托加工应税消费品,应当按销售自产应税消费品缴纳消费税。

委托加工计税价格的确定:

①按照受托方同类消费品的销售价格计算纳税。

②没有同类消费品销售价格的,按照组成计税价格计算纳税。

组成计税价格=(材料成本+加工费)÷(1-消费税税率)

应纳税额=组成计税价格×适用税率

(四)用委托加工收回的应税消费品连续生产应税消费品计算征收消费税问题

纳税人用委托加工收回的下列11种应税消费品连续生产应税消费品,在计征消费税时准予从应纳 消费税税额中扣除原料已纳消费税税额

当期准予扣除的委托加工应税消费品已纳税款=期初库存的委托加工应税消费品已纳税款+当期收回的委托加工应税消费品已纳税款–期末库存的委托加工应税消费品已纳税款

(五)进口应税消费品的应纳税额

1、采用从价定率

组成计税价格=(关税完税价格+关税)÷(1-消费税税率)

应纳税额=组成计税价格×适用税率

从量定额:应纳税额=应税消费品数量×单位税额

2、进口卷烟的组成计税价格和应纳税额的计算

(1)进口卷烟消费税组成计税价格=(关税完税价格+关税+消费税定额税)/(1-进口卷烟消费适用的比例税率)

(2)应纳消费税税额=进口卷烟消费税组成计税价格×进口卷烟消费税适用比例税率+消费税定额税。

消费税定额税=海关核定的进口卷烟数量×消费税定额税率(每标准箱50 000支150元)

考试交流区报名时间交流群(点击加入QQ群可快速加群交流成绩查询相关信息我们会及时在群里通知):

温馨提示:有任何报考及考试相关疑问,可添加网校专业老师个人微信号“edu24olxu”咨询。!考生可下载手机APP,随时掌握考试资讯!

扫一扫上面的二维码,添加老师个人微信号,所有课程八折开通

相关文章

如果本站所转载内容不慎侵犯了您的权益,请与我们联系

,我们将会及时处理。如转载本站内容,请注明来源:经济师考试网(jjsexam.COM)。

,我们将会及时处理。如转载本站内容,请注明来源:经济师考试网(jjsexam.COM)。

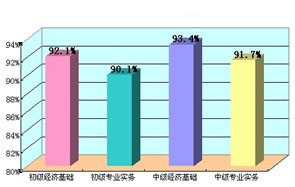

环球网校经济师历年通过率比较

刘艳霞老师 |

刘艳霞老师:会计师、注册会计师。环球职业教育在线会计职称、注册税务师、注册会计师、会计从业、经济师等课程辅导专家。...[详细] |

胡艳君老师 |

胡艳君老师,上海财经大学经济学博士。任职于北京某高校经济学类、管理学类的辅导老师。...[详细] |