初级财税考试辅导:委托加工应税消费品应纳税额的计算

来源:经济师考试网 2010/4/6 收藏本页 http://www.jjsexam.com/

1.委托加工应税消费品的确定

“委托加工的应税消费品”,是指由委托方提供原料和主要材料,受托方只收取加工费和代垫部分辅助材料加工的应税消费品。

2.代收代缴税款委托加工的应税消费品,受托方是法定的代收代缴义务人,由受托方在向委托方交货时代收代缴税款。受托方在交货时已代收代缴消费税,委托方收回后直接销售的,不再征收消费税。

例题7:按现行消费税规定,企业下列行为中,不征收消费税的是( )。

A.用于广告宣传的样品白酒

B.用于本企业招待所的卷烟2010年经济师考试时间jjsexam.com

C.委托加工收回后直接销售的人参酒

D.抵偿债务的汽车轮胎

答案:C

3.委托加工应税消费品组成计税价格的计算

(1)委托加工的应税消费品,按照受托方的同类消费品的销售价格计算纳税;

应纳税额=同类消费品销售单价×委托加工数量×适用税率

(2)没有同类消费品销售价格的,按照组成计税价格计算纳税。组成计税价格计算公式:

组成计税价格=(材料成本+加工费)÷(1-消费税税率)

应纳税额=组成计税价格×适用税率

例题8:某企业本月受托加工A类化妆品10件,受托方同类产品含增值税售价为11700元/件;受托加工B类化妆品5件,成本为40000元,加工费为10000元。化妆品税率为30%,该企业应代扣代缴消费税税额为( )元。

A.51428.57 B.51420.57

C.52428.57 D. 50420.57

答案:A

解析:

受托加工A类化妆品10件,按照受托方的同类消费品的销售价格计算纳税,另外,应税消费品的销售额 = 含增值税的销售额 /(1+增值税税率或者征收率)=11700÷(1+17%)=10000元;A类化妆品应纳税额=同类消费品销售单价×委托加工数量×适用税率=10000×10×30%=30000元。

受托加工B类化妆品5件,没有同类消费品销售价格的,按照组成计税价格计算纳税,组成计税价格=(材料成本+加工费)÷(1-消费税税率)=(40000+10000) ÷(1-30%)=71428.57,B类化妆品应纳税额=组成计税价格×适用税率=71428.57×30%=21428.57。

该企业应代扣代缴消费税税额=30000+21428.57=51428.57元

4.用委托加工收回的应税消费品连续生产应税消费品的计算征收消费税问题

11种委托加工收回的应税消费品连续生产的应税消费品准予从应纳消费税税额中按当期生产领用数量计算扣除其已纳消费税税款。

(四)进口应税消费品应纳税额的计算

1.进口的应税消费品

(1)实行从价定率办法计算应纳税额的,按照组成计税价格计算纳税。组成计税价格计算公式:

组成计税价格=(关税完税价格+关税)÷(1-消费税税率)

应纳税额=组成计税价格×适用税率

(2)实行从量定额办法的应税消费品的应纳税额的计算

应纳税额=应税消费品数量×消费税单位税额

2.依据确定的进口卷烟消费税适用比例税率,计算进口卷烟消费税组成计税价格和应纳消费税税额。

例题9:纳税人进口应税消费品应纳消费税的组成计税价格公式为( )。(2006年真题)

[1] [2]

考试交流区报名时间交流群(点击加入QQ群可快速加群交流成绩查询相关信息我们会及时在群里通知):

温馨提示:有任何报考及考试相关疑问,可添加网校专业老师个人微信号“edu24olxu”咨询。!考生可下载手机APP,随时掌握考试资讯!

扫一扫上面的二维码,添加老师个人微信号,所有课程八折开通

相关文章

版权声明 --------------------------------------------------------------------------------------

如果本站所转载内容不慎侵犯了您的权益,请与我们联系 ,我们将会及时处理。如转载本站内容,请注明来源:经济师考试网(jjsexam.COM)。

,我们将会及时处理。如转载本站内容,请注明来源:经济师考试网(jjsexam.COM)。

如果本站所转载内容不慎侵犯了您的权益,请与我们联系

,我们将会及时处理。如转载本站内容,请注明来源:经济师考试网(jjsexam.COM)。

,我们将会及时处理。如转载本站内容,请注明来源:经济师考试网(jjsexam.COM)。学员登陆

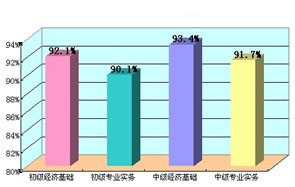

网校历年通过率

环球网校经济师历年通过率比较

刘艳霞老师 |

刘艳霞老师:会计师、注册会计师。环球职业教育在线会计职称、注册税务师、注册会计师、会计从业、经济师等课程辅导专家。...[详细] |

胡艳君老师 |

胡艳君老师,上海财经大学经济学博士。任职于北京某高校经济学类、管理学类的辅导老师。.[详细] |