一、单项选择题

1、[答案]:D

[解析]:企业发生的合理的工资、薪金支出准予据实扣除。

福利费扣除限额为300×14%=42(万元),实际发生45万元,准予扣除42万元

工会经费扣除限额=300×2%=6万元),实际发生5万元,可以据实扣除

职工教育经费扣除限额=300×2.5%=7.5(万元),实际发生15万元,准予扣除7.5万元

税前准予扣除的工资和三项经费合计=300+42+5+7.5=354.5(万元)

2、[答案]:D

[解析]:可以扣除的利息费用为:400×6%×10/12 =20(万元);利息费用调增应纳税所得额=28-20=8(万元)。

3、[答案]:A

[解析]:业务招待费支出,按照发生额的60%扣除,但最高不得超过当年销售(营业)收入的5‰。业务招待费扣除额=50×60%=30(万元),扣除限额=(4000+200)×5‰=21(万元),按照孰低原则,所得税前准予扣除的业务执行费为21万元,处置旧厂房取得的收入及转让技术所有权取得的收入,属于税法上的营业外收入,不作为计提基数。

4、[答案]:B

[解析]:企业之间支付的管理费用不可以扣除,因此选项A不正确;企业之间支付的股息红利属于税后支付的,不能税前扣除,因此选项C不正确;企业内机构之间的租金,不可以扣除。因此正确答案为选项B。

5、[答案]:B

[解析]:企业购置并实际使用于符合规定的环境保护、节能节水、安全生产等专用设备的,该专用设备的投资额的10%可以从企业当年的应纳税额中抵免。

6、[答案]:D

[解析]:利息所得、租金所得、特许权使用费所得,按照负担、支付所得的企业或者机构、场所所在地确定,或者按照负担、支付所得的个人的住所地确定。

7、[答案]:B

[解析]:选项A,接受捐赠收入、无法偿付的应付款收入等,不论是以货币形式、还是非货币形式体现,除另有规定外,均应一次性计入确认收入的年度计算缴纳企业所得税;选项C,股息等权益性投资收益以被投资方作出利润分配决定的日期确认收入的实现;选项D,特许权使用费收入以合同约定的特许权使用人应付特许权使用费的日期确认收入的实现。

8、[答案]:C

[解析]:本题考企事业单位的必要费用。必要费用是指按月减除2000元。

9、[答案]:A

[解析]:特许权使用费以个人每次取得的收入计算应纳税所得额;刘某两次特许权使用费所得应缴纳个人所得税=(2000-800)×20%+5000×(1-20%)×20%=1040(元)

10、[答案]:C

[解析]:在两处或两处以上出版、发表或再版同一作品而取得的稿酬,则可以分别各处取得的所得或再版所得分次征税。

该教授共应纳个人所得税=8500×(1-20%)×20%×(1-30%)+(4000-800)×20%×(1-30%)=1400(元)

11、[答案]:B

[解析]:①应纳税所得额=20000×(1-20%)=16000(元);②捐赠贫困地区的扣除限额=16000×30%=4800(元);③向农村义务教育的捐款可以全额在税前扣除;④应纳个人所得税=(16000-4800-6000)×20%=1040(元)。

12、[答案]:D

[解析]:本题考查免征个人所得税的情形。离休工资免征个人所得税。

二、多项选择题

1、[答案]:DE

[解析]:选项A,权益性投资收益,按照被投资方做出利润分配决定的日期确认收入的实现;选项B,利息收入,按照合同约定的债务人应付利息的日期确认收入的实现;选项C,租金收入,按照合同约定的承租人应付租金的日期确认收入的实现。

2、[答案]:ADE

[解析]:选项B、C为减半征收企业所得税。

3、[答案]:AD

[解析]:在计算应纳税所得额时加计扣除的项目共两项:(1)开发新技术、新产品、新工艺发生的研究开发费用;(2)安置残疾人员及国家鼓励安置的其他就业人员所支付的工资。

4、[答案]:ADE

[解析]:无形资产转让费用和违约后支付的违约金准予在税前扣除。

5、[答案]:ADE

[解析]:选项BC可以在计算应纳税所得额中扣除。

6、[答案]:BD

[解析]:以融资租赁方式租入的固定资产可以计提折旧;单独估价作为固定资产入账的土地,不得计提折旧;未投入使用的房屋可以计提折旧。

7、[答案]:ABCE

[解析]:选项D应该是年所得12万元以上的。

8、[答案]:AD

[解析]:本题考查固定资产的大修理支出。固定资产的大修理支出,是指同时符合修理支出达到取得固定资产时的计税基础50%以上、修理后固定资产的使用年限延长2年以上。

9、[答案]:CD

[解析]:本题考查个人所得税的计税依据。利息、股息、红利所得和偶然所得是不用扣除任何费用。

10、[答案]:ABD

[解析]:本题考核个人所得税的减免规定。退休工资、国债利息、保险赔款属于免税项目;出租房屋所得属于个人所得税的征税范围,应缴纳个人所得税。

三、案例分析题

1、<1>、[答案]:D

[解析]:收入总额=700+20+10+46.8=776.8(万元)

<2>、[答案]:B

[解析]:资本化的利息,通过摊销方式扣除,不直接在财务费用中反映。

可扣除的财务费用=50-10=40(万元)

<3>、[答案]:A

[解析]:劳务收入=700+20=720(万元)

广告宣传费扣除限额=720×15%=108(万元),实际列支30万,上年超支20万元可结转在企业所得税税前扣除。

销售费用=40+20=60(万元)

<4>、[答案]:B

[解析]:利润总额=776.8(收入)-28.03(税金)-330(成本)-(50-10)(财务费用)-90(管理费用)-40(销售费用)-(10+5+2.73)(营业外支出)=231.04(万元)

捐赠限额=231.04×12%=27.72(万元),实际捐赠为10万,可据实扣除。

可扣除的营业外支出=10(万元)

<5>、[答案]:D

[解析]:应纳税所得额=776.8(收入总额)-(10+46.8)(免税收入)-28.03(税金)-330(成本)-40(财务费用)-90(管理费用)-60(销售费用)-10(捐赠)=161.97(万元)

或者=231.04-10-46.8+5+2.73-20=161.97(万元)

企业2010年的应纳所得税额=161.97×15%=24.30(万元)

考试交流区报名时间交流群(点击加入QQ群可快速加群交流成绩查询相关信息我们会及时在群里通知):

温馨提示:有任何报考及考试相关疑问,可添加网校专业老师个人微信号“edu24olxu”咨询。!考生可下载手机APP,随时掌握考试资讯!

扫一扫上面的二维码,添加老师个人微信号,所有课程八折开通

相关文章

如果本站所转载内容不慎侵犯了您的权益,请与我们联系

,我们将会及时处理。如转载本站内容,请注明来源:经济师考试网(jjsexam.COM)。

,我们将会及时处理。如转载本站内容,请注明来源:经济师考试网(jjsexam.COM)。

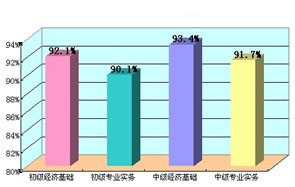

环球网校经济师历年通过率比较

刘艳霞老师 |

刘艳霞老师:会计师、注册会计师。环球职业教育在线会计职称、注册税务师、注册会计师、会计从业、经济师等课程辅导专家。...[详细] |

胡艳君老师 |

胡艳君老师,上海财经大学经济学博士。任职于北京某高校经济学类、管理学类的辅导老师。...[详细] |