2012年中级经济师财政税收预习模拟试卷二(7)

来源:经济师考试网 2011/11/17 收藏本页 http://www.jjsexam.com/

1

<1>

[答案]:ABC

[解析]:本题考查个人所得税的规定。稿酬、劳务报酬等均应由支付单位代扣代缴个人所得税。稿酬收入3800元小于4000元,扣除标准为800元。

劳务报酬收入50000元,纳税所得=50000×(1-20%)=40000,大于20000元,小于50000元,应加征5成,即税率为20%×(1+50%)=30%

刘某取得的特许使用费收入20 000元,超过4000元,应扣除20000×20%=4000元。

<2>

[答案]:A

[解析]:本题考查个人所得税的计算。劳务报酬纳税所得=40000元

应纳税额=20000×20%+(40000-20000)×30%=10000元

或者,采用速算扣除法计算,纳税所得在20000-40000元,速算扣除数是2000。

应纳税额=40000×30%-2000=10000元

<3>

[答案]:A

[解析]:本题考查个人所得税的计算。应纳税额=(3800-800)×20%×(1-30%)=420

<4>

[答案]:A

[解析]:本题考查个人所得捐赠的处理。个人将其所得通过中国境内的非营利社会团体、国家机关向教育和其他社会公益事业以及灾区、贫困地区的捐赠,捐赠额未超过纳税人申报的应纳税所得额30%的部分,可以从应纳税所得额中扣除。

特许使用费收入20 000元,超过4000元,应扣除20000×20%=4000元

特许使用费纳税所得额=20000-4000=16000。

准予扣除的捐赠额=16000×30%=4800元大于捐赠金额

应纳所得税额=(16000-4500)×20%=2300

<5>

[答案]:B

[解析]:本题考查个人所得税的计算。劳务报酬个人所得税10000元;

稿酬所得个人所得税420元;

特许权使用费所得个人所得税2300元;

利息所得(国债利息免税)个人所得税=2000×20%=400。

合计=10000+420+2300+400=13120元。

2

<1>

[答案]:ABD

[解析]:本题考查进项税的抵扣。A属于购进免税农产品,其进项税可以抵扣。

B属于购进货物支付的运输费,可以按照发票注明的运输费金额抵扣进项税。

C属于用于非应税项目的购进货物,其进项税不得抵扣。

D属于非正常损失的购进货物,其进项税不得抵扣,4月份已经抵扣的,要在5月份转出。

<2>

[答案]:B

[解析]:本题考查销售使用过的固定资产的处理。固定资产在2008年12月31日之前购买的,售价按4%税率减半征收,应纳税额=20800/(1+4%)×4%×50%=400元

<3>

[答案]:C

[解析]:本题考查销项税的内容。第(2)笔业务:销项税额=585000/(1+17%)×17%=85000

第(3)笔业务:由于生产加工的产品,没有同类产品市场价格,所以要按照组成计税价格计算

组成计税价格=450×380×(1+10%)=188100元

销项税额=188100×17%=31977元。

第(5)笔业务:逾期押金应并入销售额,但要换算

销项税额=12870/(1+17%)×17%=1870元

销项税额合计=85000+31977+1870=118847元。

<4>

[答案]:C

[解析]:本题考查进项税的计算。第(1)笔业务:从农业生产者手中收购玉米属于购进免税农产品,按收购价的13%抵扣进项税额,进项税=120000×13%=15600元。

第(2)笔业务:支付给运输单位的购进运输费用22500元,取得运输发票,其进项税可以按7%抵扣。

用于本企业集体福利的购进货物,其进项税不得抵扣,因此

准予抵扣的进项税=(76500+22500×7%)×80%=62460元

第(3)笔业务:购进被盗的原材料,其已经抵扣的进项税额应该转出,转出的材料的进项税额=50000×17%=8500元。

本笔业务进项税额合计=27200-8500=18700元

综上,本月进项税额合计=15600+62460+18700=96760元。

<5>

[答案]:B

[解析]:本题考查增值税的计算。118847-96760+400 =22487元

3

<1>

[答案]:BD

[解析]:本题考查固定资产的处理。未提足折旧的固定资产转让或者报废等不再补提折旧,固定资产出售后应该按照净值转销固定资产。

<2>

[答案]:A

[解析]:本题考查固定资产清理的账户。出售、报废、毁损固定资产,无论是收到款项,还是支付款项,均需要通过“固定资产清理”账户核算。

<3>

[答案]:B

[解析]:本题考查净损失的计算。

本笔业务应纳营业税额=500000×5%=25000元

应缴纳的城建税及教育费附加=25000×(7%+3%)=2500元

净损益=500000-(2000000-1400000)-10000-25000-2500=-137500元,即净损失是137500元。

<4>

[答案]:ABC

[解析]:本题考查账务的分录调整。A是调整取得收入时的会计分录。B是补提税金的会计分录

本笔业务应确认的净损失是137500,企业实际确认的是610000元,多确认损失472500,应调回。所以C是正确的。

<5>

[答案]:C

[解析]:本题考察账务处理影响的企业所得税净损失多计了472500元,导致利润少记472500元,从而导致少缴纳企业所得税为472500×25%=118125元。

4

<1>

[答案]:C

[解析]:本题考查文化体育业营业税的计算。门票收入应缴纳的营业税=650×3%=19.5(万元)。

<2>

[答案]:C

[解析]:本题考查服务业的营业税的计算。索道客运收入应缴纳的营业税=380×5%=19(万元)。

<3>

[答案]:C

[解析]:本题考查文化体育业营业税的计算。表演收入应缴纳的营业税=120×3%=3.6(万元)。

<4>

[答案]:A

[解析]:本题考查服务业营业税的计算。合作经营酒店应纳营业税=20×5%=1(万元)。

<5>

[答案]:A

[解析]:本题考查营业税的计算。商店应纳营业税=10×5%=0.5(万元)。

商店应纳增值税=30/(1+3%)×3%=0.87(万元)0.5+0.87=1.37(万元)。

考试交流区报名时间交流群(点击加入QQ群可快速加群交流成绩查询相关信息我们会及时在群里通知):

温馨提示:有任何报考及考试相关疑问,可添加网校专业老师个人微信号“edu24olxu”咨询。!考生可下载手机APP,随时掌握考试资讯!

扫一扫上面的二维码,添加老师个人微信号,所有课程八折开通

相关文章

版权声明 --------------------------------------------------------------------------------------

如果本站所转载内容不慎侵犯了您的权益,请与我们联系 ,我们将会及时处理。如转载本站内容,请注明来源:经济师考试网(jjsexam.COM)。

,我们将会及时处理。如转载本站内容,请注明来源:经济师考试网(jjsexam.COM)。

如果本站所转载内容不慎侵犯了您的权益,请与我们联系

,我们将会及时处理。如转载本站内容,请注明来源:经济师考试网(jjsexam.COM)。

,我们将会及时处理。如转载本站内容,请注明来源:经济师考试网(jjsexam.COM)。学员登陆

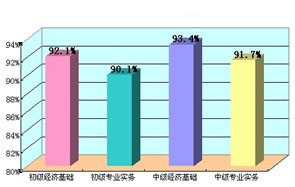

网校历年通过率

环球网校经济师历年通过率比较

刘艳霞老师 |

刘艳霞老师:会计师、注册会计师。环球职业教育在线会计职称、注册税务师、注册会计师、会计从业、经济师等课程辅导专家。...[详细] |

胡艳君老师 |

胡艳君老师,上海财经大学经济学博士。任职于北京某高校经济学类、管理学类的辅导老师。.[详细] |