第一节 税收概述

一、税收的概念

它包括以下四个方面的内容:

1. 税收是由国家或者说是政府征收的。2. 国家征税要以法律的形式予以明确规定。

3. 国家征税的目的是为了实现国家的各种职能。4. 税收是一个分配范畴,是国家参与社会产品分配的一种主要形式。

二、税收的特征

税收三大特征,即无偿性、强制性和固定性。

(1) 无偿性:税收的无偿性有两层含义:一是政府获得税收收入后无需向纳税人直接支付任何报酬;二是虽政府征得的税收收入不再直接返还给纳税人。税收的无偿性是区分税收收入和其他财政收入形式的重要特征。

(2) 强制性:税收的强制性体现在两个方面:一是税收分配关系的建立具有强制性,即税收征收完全是凭借国家拥有的政治权力;二是税收的征收过程具有强制性,即如果出现了税务违法行为,国家可以依法进行处罚。

(3) 固定性:税收的固定性包括两层含义:一是税收征收总量的有限性。二是税收征收具体操作的确定性。

三、税收的职能

税收职能是指税收固有的职责和功能,税收职能的特征在于它的内在性和客观性。

(一)财政职能(首要的、基本的职能)

(二)经济职能

(三)监督职能

第二节 税制要素

一、纳税人

1.纳税人:是税法中规定直接负有纳税义务的单位和个人,也称“纳税主体”。纳税人一般分为两种,自然人和法人。

自然人是指依法享有民事权利,并承担民事义务的公民个人。

法人是指依法成立,能够独立地支配财产,并能以自己的名义享受民事权利和承担民事义务的社会组织。

纳税人和负税人是两个既有联系又有区别的概念。纳税人和负税人是否一致主要看税负是否发生了转移或转嫁。

二、征税对象

1、征税对象是税制诸要素中的基础性要素。

2、计税依据:又称税基,是指税法中规定的据以计算各种应征税款的依据或标准。

【注意】征税对象与计税依据的关系:征税对象是指征税的目的物,计税依据则是在目的物已经确定的前提下,对目的物据以计算税款的依据或标准;征税对象是从质的方面对征税所作的规定,而计税依据则是从量的方面对征税所作的规定,是征税对象量的表现。

3.税目:是征税对象的具体化,反映具体的征税范围,代表征税的广度。

三、税率

税率是应纳税额与征税对象之间的比例,是计算税额的尺度,代表征税的深度,关系着国家的收入多少和纳税人的负担程度,因而它是体现税收政策的中心环节。

1、税率的基本形式:比例税率、累进税率、定额税率

(1)比例税率又分为产品比例税率、行业比例税率、地区差别比例税率和幅度的比例税率。

比例税率的特点:税率不随征税对象数额的变动而变动。

(2)累进税率

按照税率累进依据的性质,累进税率分为“额累”和“率累”两种;按照累进依据的构成,又分为“全累”和“超累”。

【注意】“全累”和“超累”两种方式的比较:全累的计算方法比较简单,但在累进分界点上税负呈跳跃性递增,不够合理;超累的计算方法复杂,但累进程度比较缓和,比较合理。

考试交流区报名时间交流群(点击加入QQ群可快速加群交流成绩查询相关信息我们会及时在群里通知):

温馨提示:有任何报考及考试相关疑问,可添加网校专业老师个人微信号“edu24olxu”咨询。!考生可下载手机APP,随时掌握考试资讯!

扫一扫上面的二维码,添加老师个人微信号,所有课程八折开通

相关文章

如果本站所转载内容不慎侵犯了您的权益,请与我们联系

,我们将会及时处理。如转载本站内容,请注明来源:经济师考试网(jjsexam.COM)。

,我们将会及时处理。如转载本站内容,请注明来源:经济师考试网(jjsexam.COM)。

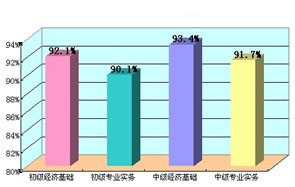

环球网校经济师历年通过率比较

刘艳霞老师 |

刘艳霞老师:会计师、注册会计师。环球职业教育在线会计职称、注册税务师、注册会计师、会计从业、经济师等课程辅导专家。...[详细] |

胡艳君老师 |

胡艳君老师,上海财经大学经济学博士。任职于北京某高校经济学类、管理学类的辅导老师。...[详细] |