① 全额累进税率(两个特点:计算方法简单,但税收负担不合理)

②超额累进税率(三个特点:计算方法比较复杂,累进幅度比较缓和,税收负担透明度差)

为解决超额累进税率计算税款比较复杂的问题,实际工作中引进了“速算扣除数”。

应纳税额=应税所得额×适用税率-速算扣除数

***速算扣除数=全额累进计算的税额-超额累进计算的税额

本级速算扣除数=上一级最高所得额×(本级税率-上一级税率)+上一级速算扣除数。

2、税率的其它形式:

(1)名义税率与实际税率;由于免税等原因,实际税率常常低于名义税率。

(2)边际税率与平均税率:在比例税制中,边际税率等于平均税率;在超累税制中,边际税率高于平均税率。

四、减税免税

(一)减免税的基本形式:

1、税基式减免:具体包括起征点、免征额、项目扣除以及跨期结转等。

相同点:均为征税与否的界限;在纳税人收入没有达到起征点或没有超过免征额的情况下,都不征税。

区别点:第一,当纳税人收入达到或超过起征点时,就其收入全额征税;而当纳税人收入超过免征额时,只就超过的部分征税;第二,当纳税人的收入恰 好达到起征点时,就要按期收入全额征税,而当纳税人的收入恰好与免征额相同时,则免于征税。相比之下,享受免征额的纳税人就要比享受同额起征点的纳税人税 负轻。第三,起征点只能照顾一部分纳税人,而免征额可以照顾适用范围内的所有纳税人。

【注意】起征点和免征额之间的联系和区别,这是考点。

2、税率式减免 具体包括重新确定税率、选用其他税率、零税率等形式。

3、税额式减免 包括全部免征、减半征收、核定减免率、另定减征税额等。

(二)减免税的其他形式:

1、法定减免;2、特定减免;3、临时减免:又称为困难减免

与减免税相对应的是加重纳税人负担的税收附加和税收加成。

五、纳税环节。

按照纳税环节的多少,可将税收课征制度划分为两类:一次课征制和多次课征制。

六、纳税期限

我国现行税制的纳税期限有三种形式:(1)按期纳税;(2)按次纳税;(3)按年计征,分期预缴。一般来说,商品税大多采用“按期纳税”形式;所得税采用“按年计征,分期预缴”形式。

第三节 税收分类

一、按征税对象为依据,可以将税收分为所得税(企业所得税、个人所得税)、货物和劳务税(增值税、消费税)、财产税(房产税、车船税)、行为税(印花税)、资源税(城镇土地使用税);

二、按征税标准不同进行分类,可以把税收分为从价税(增值税、营业税)与从量税(资源税、车船税)。

三、按税收与价格的关系为区分标准,可以把税收分为价内税消费税、营业税、关税)和价外税(增值税)。

四、按税负能否转嫁为标志,可以把税收分为直接税(所得税、财产税)和间接税(商品与劳务税)两类;

五、按税收的管理权限为标准,将税收分为中央税(关税、消费税)、地方税(房产税、车船税)、中央与地方共享税(增值税、企业所得税)。

第四节 税制结构

一、税制结构的概念

税制结构就是税收体系的布局问题。税制结构是实现税收职能作用的首要前提,决定税收作用的广度和深度。

考试交流区报名时间交流群(点击加入QQ群可快速加群交流成绩查询相关信息我们会及时在群里通知):

温馨提示:有任何报考及考试相关疑问,可添加网校专业老师个人微信号“edu24olxu”咨询。!考生可下载手机APP,随时掌握考试资讯!

扫一扫上面的二维码,添加老师个人微信号,所有课程八折开通

相关文章

如果本站所转载内容不慎侵犯了您的权益,请与我们联系

,我们将会及时处理。如转载本站内容,请注明来源:经济师考试网(jjsexam.COM)。

,我们将会及时处理。如转载本站内容,请注明来源:经济师考试网(jjsexam.COM)。

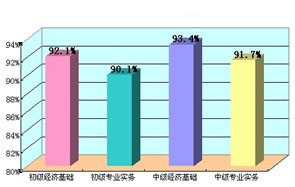

环球网校经济师历年通过率比较

刘艳霞老师 |

刘艳霞老师:会计师、注册会计师。环球职业教育在线会计职称、注册税务师、注册会计师、会计从业、经济师等课程辅导专家。...[详细] |

胡艳君老师 |

胡艳君老师,上海财经大学经济学博士。任职于北京某高校经济学类、管理学类的辅导老师。...[详细] |